KNOWLEDGE

保険とお金のキホン

- 1-1.入院・手術への備え~医療保障の検討時に知っておきたいこと~

- 1-2.入院・手術への備え~医療保障の現状~

- 1-3.入院・手術への備え~医療保険に関する一般知識~

- 2-1.三大疾病への備え~三大疾病保障の検討時に知っておきたいこと~

- 2-2.三大疾病への備え~三大疾病保障の現状~

- 2-3.三大疾病への備え~三大疾病に関する一般知識~

- 3-1.就業不能保障~就労不能保障の検討時に知っておきたいこと~

- 3-2.就業不能保障~就業不能保障の現状~

- 3-3.就業不能保障~就労不能に関する一般知識~

- 4-1.介護保障~介護保障の検討時に知っておきたいこと~

- 4-2.介護保障~介護保障の現状~

- 4-3.介護保障~介護保障に関する一般知識~

- 5-1.遺族保障~遺族保障の検討時に知っておきたいこと~

- 5-2.遺族保障~遺族保障の現状~

- 5-3.遺族保障~相続対策の現状~

- 5-4.遺族保障~遺族保障に関する一般知識~

- 6-1.資産形成~資産形成を考える際に知っておきたいこと~

- 6-2.資産形成~新NISAとiDeCoとは?~

- 6-3.資産形成~資産形成と生命保険~

1-1.入院・手術への備え~医療保障の検討時に知っておきたいこと~

-

民間の医療保険を検討する際、入院給付日額をいくらにすべきかを悩むケースはよくあります。

もし、長期間にわたって入院をすることになれば、入院時の自己負担額もそれだけ多くなることが予想されます。

では、平均的にどのくらいの日数入院することになるのでしょうか。

<グラフ>平均在院日数の推移(総合病院、精神病院、専門病院での入院含む)

厚生労働省の「医療施設調査・病院報告 平均在院日数」によると、退院患者の平均在院日数は27.3日となっています。

ここ20年ほどで3割近く入院日数が短くなったことになります。

昨今、治療は入院から通院に移ってきているという現状があります。ですから、治療費を補填する目的で医療保険を比較検討する際は、入院給付金だけでなく通院給付金なども合わせて総合的に検討するようにしましょう。

特に、十数年前に医療保険の提案を受けた方は、入院給付金に重点をおいたものに加入されているケースもあります。

現在ご加入の内容が、今の医療事情や健康保険制度にマッチしているものかどうか一度確認してみましょう。 -

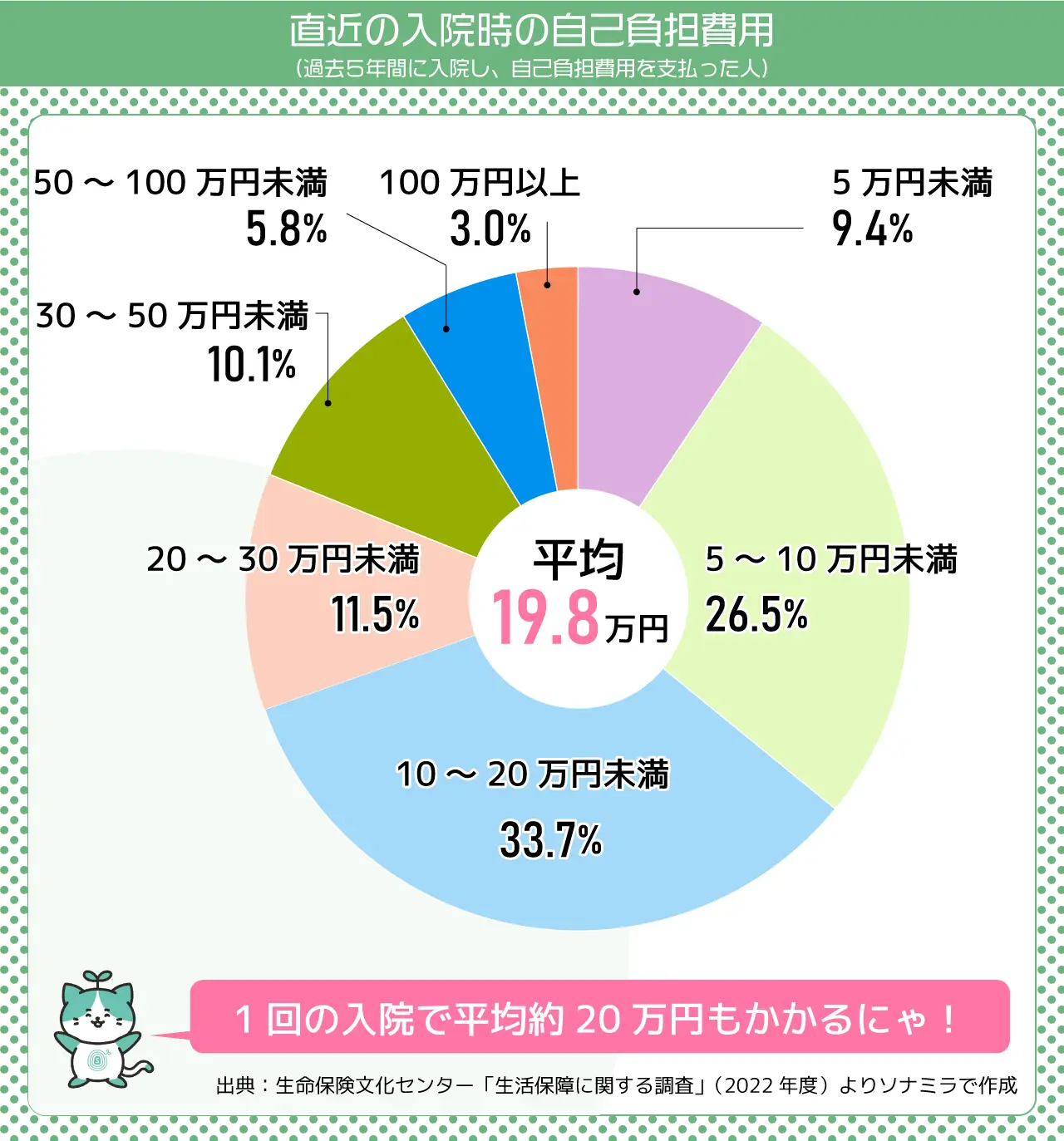

入院時にかかる費用の分布を見てみると、20万円未満が約7割を占めます。ただし、疾病の種類によっては入院が長期化することもあり、個室等の利用による費用の負担増が予想されます。

<グラフ>直近の入院時の自己負担費用

また、退院後のリハビリや休職中の収入減を含めると治療費以外にも費用がかかることが考えられます。

医療保障の商品は健康増進型などの保険、認知症を保障する保険、入院時の自己負担に連動して給付金が受け取れる保険など多様化しているため、それぞれの保障が必要かどうかをしっかりと見定めて選ぶようにしましょう。

特に見落としがちなのは、入院と通院が併用された治療に移ってきていることです。例えばがんの治療では、通院で放射線治療を受ける日々が何クールも続きます。

このようなケースは1回の入院にカウントされません。しかし、仕事を制限しながら交通費をかけて通院するという点では入院よりも負担が増す部分もあります。

このような状況で、どのような保障が役立つのか確認してみましょう。 -

差額ベッド代とは、入院時に患者側の希望で個室等に入室した場合にかかる費用で、正式には「特別療養環境室料」といいます。

全額が自己負担となりますが、約71%の方が差額ベッド代を負担してでも「個室や少人数部屋」を希望しています*。

個室等に入室することで患者の入院中のストレスが減り、治療経過にも好影響を与えることが期待される一方で、入院日数が長くなると差額ベッド代は大きな負担となっていきます。

* エフピー教育出版 令和3年「サラリーマン世帯生活意識調査」より作成

<グラフ>一人部屋の差額ベッド代の推移

上記の表は一人部屋における差額ベッド代の平均額の推移です。年々平均額が上昇していることがわかります。

「個室に入院なんて贅沢をするつもりはない」と考える方もいるかもしれません。

しかし、健康な状態で、健康な人と4人部屋で過ごすわけではないことをしっかりと考えておく必要があります。

4人部屋というのは1つの部屋にベッドが4台置かれていて、それぞれをカーテンで仕切られている部屋です。同じ部屋になる人は選べませんし、生活音や匂いというものは漏れ伝わってくるものです。話し声やいびき、痛みに耐える声、ため息が聞こえてくることもあります。

また下半身が動かない等の理由でベッドの上、もしくは簡易トイレで用を足さなければならない場合はカーテンの間仕切り一つで行わなければなりません。

長く入院するときこそ、よりよい環境で治療に専念したいと考えることは普通のことかもしれませんね。もしも入院した際は個室に入院したいという方は、差額ベッド代を賄える様、医療保険への加入を検討してみてはいかがでしょうか。 -

入院時の治療費以外の自己負担には、食費、差額ベッド代、日用品・衛生用品等があります。これらの費用は入院日数に比例して金額が大きくなっていきます。

例えば、脳梗塞で51日入院した場合では、約55万円の費用がかかると想定されます。

<グラフ>脳梗塞で51日入院した場合の自己負担額の例

【内訳】

■病院食:70,380円(3食1,380円×51日分)

病院での食事代は一般的な所得区分では1食460円と決まっています。3食で1日1,380円、51日で70,380円の出費となります。

■お見舞いに来る人の交通費:21,000円(往復600円×35回)

長期入院となればご家族も心配し、お見舞いに来てくれることも多いでしょう。電車で来た場合は交通費がかかります。電車賃が片道300円だとして、1週間に5回くらいお見舞いに来ると仮定すると、35回分の交通費21,000円がかかることになります。

■差額ベッド代:424,422円(1日8,322円×51日分)

差額ベッド代は病院によって単価が異なります。一人部屋の全国平均額は1日8,322円となっており、入院期間中継続的に利用した場合は424,422円となります。

■日用品・衛生用品:30,600円(600円×51日分)

また、日用品や衛生用品にもお金がかかります。ティッシュや水などのほか、調味料や嗜好品などが必要なケースもあります。

他にも治療によっては免疫力が低下するために、できるだけ新しいものを食べるように気を付けたり、薬の副作用で頭髪が抜けた際のウィッグ、骨折した際のコルセットなどにもお金がかかります

【補足】

● 金額は脳梗塞で51日入院したと仮定した場合に、必要になる出費をまとめたものです。差額ベッド代等、各項目の単価にかける日数はあくまでイメージです。

● 交通費や差額ベッド代、日用品等にかかる費用には個人差があります。

● 治療以外にかかる費用を考える際の目安としてご覧ください。

治療費に関しては健康保険で補填できる部分もありますが、今回ご紹介したような治療費以外のお金(健康保険が適用されない)も結構かかる可能性があります。

医療保険から給付された給付金は、こういった費用に充当することも可能です。治療費だけに焦点をあてず、治療費以外のお金をどうやって準備するのかも、一度検討してみましょう。

1-2.入院・手術への備え~医療保障の現状~

-

民間の医療保険の加入率を世帯ごとにみると、医療保険や医療特約が93.6%、がん保険やがん特約が66.7%、特定疾病保障保険や特定疾病保障特約が48.4%となっています。

<グラフ>民間の医療保険の世帯加入率

医療保険の、それぞれの特徴を整理すると次の通りです。

■ 医療保険・医療特約

病気やケガで入院・手術をした際に給付金を受け取ることができる保険です。入院時の差額ベッド代や食事代など、公的医療保険で賄えない部分を補填する目的で加入します。がん保険・がん特約、特定疾病保障保険・特定疾病保障特約と比べると、原則すべての病気やケガが支払いの対象となるため給付金支払の範囲は広いと言えます。

■ がん保険・がん特約

がんに罹患したときに受け取ることができる保険です。がんと診断された時点で受け取ることができる診断給付金や、通院時に給付される通院給付金などがあります。ただし保険会社や保険種類によって、上皮内新生物は対象外となるなど、給付金支払の範囲が異なります。がんに罹患した際は、治療期間も長期になりがちですので、その部分を重点的に保障するための保険です。

■ 特定疾病保障保険・特定疾病保障特約

悪性新生物(がん)、心疾患、脳血管疾患により被保険者が所定の状態などになったときに、特定疾病給付金を受け取れる保険です。三大疾病保障や生活習慣病保障(成人病保障)とも呼ばれています。また、よくある事例として、心疾患のうち狭心症が給付対象にならないなど、保険会社や保険種類によって給付範囲が異なります。日本人の死因の約46%を占める三大疾病を重点的に保障するための保険です。

上記以外にも、女性疾病保障保険などの保険商品が販売されています。女性疾病とは男性にはない子宮や卵巣、乳房などにかかる病気のことです。たとえば、妊娠や出産時の異常分娩や早産・流産、帝王切開などが対象です。また、子宮筋腫、乳がん、卵巣がん、子宮頸がんなども女性疾病に入りますが、女性疾病の明確な定義はありません。保険会社や保険商品によって異なります。

それでは、どの医療保険に加入すべきなのでしょうか。そもそも、公的医療保険がある中で、更に民間の医療保険に加入すべきなのでしょうか。

この質問の答えに正解はありません。各自のライフスタイルや考え方によって異なります。公的医療保険でカバーできる部分はどういう部分なのか、不足部分に対する自分の考え方はどうなのか、ということをしっかりと検討して、納得して医療保険に加入するようにしましょう。

【関連記事リンク】

女性は医療保険が必要か?判断基準や加入のメリット、年代別の選び方

医療保険に複数加入するメリットとデメリット|検討時のよくある質問 -

医療保険の被保険者がケガや病気で入院した際に、保険会社から受け取ることができる給付金のことを指します。

入院給付金は、医療費の自己負担分や入院時の食事代や差額ベッド代に利用されます。また、働けない期間の逸失利益の補填としても活用できます。

<グラフ>入院給付金額の決め方

入院給付金額(日額)の例として、

● 会社員:日額5,000円~10,000円

● 自営業者:日額10,000円~15,000円

など、自営業者には傷病手当金がありませんので、その分を多く準備するケースが考えられます。

入院給付金は、入院日数に応じて支払われます。このとき、入院初日から支払いが開始される場合や、一定の日数を超えた入院から支払いが開始される場合などがあります。

また、支払限度額は、1入院あたり60日または120日分、通算1,000~1,095日分で設定されています。

このように入院給付金額だけでなく、入院給付金の支払条件や支払期間なども、保険商品の内容によって異なるため、保険契約時に内容をよく確認しましょう。

そして、もし自分が入院した際にいくら必要なのかを考え、それに合った保険に加入するようにしましょう。

【関連記事リンク】

ネットで簡単に申し込める医療保険、商品を選ぶコツをプロが解説 -

医療保障の入院給付日額は、現役世代であれば日額8,600円から10,400円が平均的な額となっています。一つの目安にしてみましょう。

<グラフ>世帯主の疾病入院給付金日額(全生保)

このように現役世代の入院給付金日額は、8,600~10,400円となっています。もし、10,000円の入院給付日額の医療保険に加入しており、入院初日から給付金が支払われる場合であれば、10日間入院すると約10万円の入院給付金が支払われます。このときの給付金は非課税で受け取ることができます。

では、入院が長引くことで、給付金の支払限度額を超えてしまうことはないのでしょうか?

生命保険文化センターの「生活保障に関する調査(2022年度)」によると、直近の入院時の入院日数は平均で17.7日です。ほとんどの疾病の入院期間は60日以内であり、平均の入院日数は短くなる傾向があります。

ただし、脳血管疾患などのように、入院の長期化が予想される疾病もあります。それらの疾病が心配な方は、特定疾病保険や特定疾病特約を追加で検討してみてもよいでしょう。

また近年、特にがん治療においては、入院しての治療から通院での放射線治療や抗がん剤治療へ移ってきています。その結果、通院しながら治療を行うケースも増えています。医療保険を検討する際は、入院給付金だけでなく、通院給付金が支払われるかどうかなどにも注意して保障内容を比較するようにしましょう。

【関連記事リンク】

ネットで簡単に申し込める医療保険、商品を選ぶコツをプロが解説

1-3.入院・手術への備え~医療保険に関する一般知識~

-

医療保険に加入している人が、ケガや病気の治療のための手術を受けたときに、保険会社から支払われる給付金です。

保険会社や保険商品にもよりますが、必ずしも入院を伴うことが条件になっているわけではなく、日帰り手術でも受け取れるケースがあります。

手術給付金額は、一律○円と決まっている「固定額タイプ」のものと、入院給付日額に所定の倍率をかけて算出する「倍率タイプ」のものがあります。

<グラフ>手術給付金の2つのタイプ

■ 固定額タイプ

「日帰り手術で5万円」や「入院手術で10万円」といったように、給付金額があらかじめ決まっているタイプです。入院の有無により給付額に差が設けられている場合があります。一般的には日帰りでの手術よりも入院しての手術の方が高く設定されています。

■ 倍率タイプ

受けた手術の内容(術式名)により、入院給付日額にあらかじめ決められた給付倍率をかけた金額が手術給付金となるタイプです。

たとえば、治療のために受けた手術の給付倍率が10倍と決められている場合、入院給付日額を10,000円で契約していれば10万円が受け取れるということになります。

この給付倍率は大きな手術ほど高くなり、比較的軽度な手術では低くなる傾向があります。

手術給付金のタイプは保険会社や保険商品によって異なります。給付金支払いの対象となる手術も保険商品によって違いますので、加入前にしっかりと確認することが大切です。

保険商品のパンフレットだけではわかりにくいところもあるので、保険の営業担当者に聞いて、明確にしてから加入するようにしましょう。

【関連記事リンク】

入院保険はいらないって本当?不要論の根拠と必要性を紹介します! -

民間の医療保険における「60日型」とは、入院給付金の支給日数に関連した用語です。1回の入院で給付金を受け取ることができる日数の上限が60日までの保険プランを指します。

よく60日型や120日型という表記がありますが、これは「1入院支払限度日数」と呼ばれ、1回の入院で給付金を受け取ることができる日数の上限のことを指しています。

60日型の医療保険は、例えば1日につき5,000円の入院給付金が設定されている場合、60日間入院すると最大で30万円(5,000円×60日)が支給されることになります。

おさえておきたいのは一度退院してから再入院するような、1回目と2回目の入院で期間が空くケースでの通算方法です。

<グラフ>医療保険における1入院支払限度日数

【連続した入院のケース】

1回の入院だけで済んだケースです。60日型の場合は60日分が1回の入院による限度日数となるので、給付される日数は次のとおりとなります。

❶ 30日間入院したケースでは、30日分給付されます

❷ 90日間入院したケースでは、60日分まで給付され、残り30日分は給付対象外です

【入院期間が空くケース】

一度は退院したものの、再発して再入院するケースや、別の疾患で再入院するケースです。このケースでは1回目の入院と、2回目の入院の期間が180日あるかどうかがポイントになります。

❸ 同じ病気で期間が180日超空くケースでは、まず1回目の入院で30日分給付され、2回目は「別入院」と見なされます。そのため2回目の入院が60日間あっても全期間給付されます。

❹ 同じ病気で期間が180日以内のケースは、「継続した1回の入院」として判定されます。したがって、1回目と2回目の入院を合計して60日を限度として給付されます。

「1入院支払限度日数」は60日型以外では、30日・120日・180日・360日・365日・730日などがありますが、60日型と120日型の保険が最も多く取り扱われています。

では、60日型と120日型ではどちらの方が安心なのでしょうか?

■ 60日型で十分という考え方

公的健康保険制度におけるDPC制度の導入や医療技術の進展により、入院期間は年々短くなる傾向があります。一般的な治療や手術において、60日を超える入院が必要となるケースはそれほど多くありません。60日型の保険は、このような通常の医療ニーズに応える形で設計されており、短期入院に対応するための保険として選択されることが多くなっています。実際、悪性新生物(がん)による入院においても一回の入院期間は短くなっており、厚生労働省の「患者調査(令和2年)」では、平均19.6日となっています。

■ 60日型では不足するという考え方

気を付けなければいけないのは、入退院を繰り返すケースです。上述したとおり、前回の退院日の翌日から180日を経過して再入院した場合は、別入院(ケース❸)として扱われるのが一般的です。しかし、180日以内であれば、前回の入院と合わせて「継続した1回の入院」として扱われます(ケース❹)。入院給付金を受け取れるのは、前後の入院を合わせて1入院の支払限度日数までとなります。

例えば初月にがんの診断確定のために10日間入院、翌月に抗がん剤治療で15日間入院、更に翌月も抗がん剤治療で12日間入院といったように、連続して6クール*入院するような場合では、すべて1回の入院と見なされる(ケース❹)ことになります。1回の入院日数は10日前後であったとしても、180日を空けずに毎月入院が繰り返されるような場合は1入院支払限度日数に入ることを理解しておきましょう。

* 抗がん剤治療における「クール」とは、特定の治療を一定期間行い、その後に休薬期間を設けることを1サイクルとして、これを繰り返す治療の単位を指します。例えば、1回のクールが3週間の治療(治療期間+休薬期間)で構成されている場合、患者はこの3週間を1クールとして、これを何回か繰り返すことになります。このようなクールは3〜6回程度行うことが一般的です。クールの期間や回数は、患者の状態、がんの種類、治療効果などを考慮して医師が決定します。

そのため、三大疾病のような疾患をリスクと感じる場合は、60日型では不安に感じる人もいるかもしれません。この場合は、120日型のように長期間の入院をカバーするものを検討するか、もしくはがん保険などのように給付金の支払いが特定されている医療保険に加入することがおすすめです。なぜなら、がん保険の場合、一般的には1入院支払限度日数が無制限となっているからです。したがって、上に挙げたようながん入院のケースであれば安心して対策を打つことができます。

20代や30代で医療保険に加入する場合は、60日型の医療保険で十分かもしれません。その後、入院の傾向や病気のリスクに応じて、契約更新時に保障内容の見直しを行うことが重要です。

ただし、同じ保障内容(保険商品)の場合、60日型よりも120日方の方が保険料が高くなります。その点も加味したうえで検討することが大切です。

医療技術や各個人の健康状態は時間の経過とともに変化するため、ライフステージや健康状態に合わせて、1入院支払限度日数が60日型のままでよいか、あるいはより長期間のものに変更する必要があるか、更に三大疾病保険やがん保険を検討すべきかを定期的に確認するとよいでしょう。

加入する際は、保険商品のパンフレットだけではわかりにくいところもあるので、ソナミラのコンシェルジュに聞いて、明確にしてから加入するようにしましょう。 -

医療保険の通算支払限度日数とは、保険期間を通じて給付金を受け取れる日数の上限です。1,095日のものが多く、これ以外には700日・730日・1,000日などもあります。

医療保険には入院給付金や通院給付金がありますが、給付金が支払われた日数は保障が継続する限り累積されます。例えば保障期間が終身型の場合は、保障が続く一生涯に亘って給付日数がカウントされます。また、定期型で更新がある場合は、給付日数はリセットされずに続けてカウントされていきます。そして、給付金を受け取れる日数の限界が「通算支払限度日数」となります。

通算支払限度日数には1,095日の他に、700日・730日・1,000日などがあります。

過去、特約を付加する医療保障では、災害入院給付金・疾病入院給付金が700日のケースが多く、医療保険が主契約となる場合では730日とされることが多くありました。現在は、医療保険、災害入院特約、疾病入院特約など最長1,095日(3年分)までと拡大されているケースがほとんどとなっています。

3年という期間は多くの疾病や治療において、長期の入院や治療を十分にカバーできる目安と考えられています。ほとんどの病気や怪我は、1年以内に治療が完了することが多いですが、例外的に長引く場合でも3年は十分に長い期間とみなされます。

では、長期間の入院が危惧される疾病には、どのようなケースがあるのでしょうか?

<グラフ>長期間の入院が危惧されるケース

【精神疾患で入院するケース】

厚生労働省の「患者調査(令和2年)」では、精神及び行動の障害における入院期間の平均は294.2日となっています。

精神疾患を含む全傷病の入院日数の平均が32.3日であることと比べると在院日数が非常に長いことが分かります。

そのため精神疾患に関して、民間の医療保険でカバーすることは一般的には難しいと考えられます。統合失調症の場合は障害年金が支給される可能性もありますので、公的保険制度と合わせて対策を考えるようにしましょう。

【がんに罹患した場合】

がんの治療では完治という考え方はなく、寛かいという言葉が使用されます。一度治療しても再発の可能性があるのです。したがって、入院の期間は空くものの、何度も入院するケースがあり得ます。その際、通算支払限度日数が1,095日を超えてしまうことも考えられなくはありません。このようなケースを不安に思われる場合はがん保険への加入がお勧めです。がん保険であれば、通算支払限度日数が一般的には無制限となっています。

【脳血管疾患に罹患した場合】

厚生労働省の「患者調査(令和2年)」では、脳血管疾患における入院期間の平均は77.4日となっています。三大疾病の他の疾患(悪性新生物(がん)、心疾患)と比較しても、1回の入院期間が長くなっています。

また、予後においても体の機能を回復させるためのリハビリ等で長期間の療養が求められることが多いため、入退院を繰り返すと3年近い治療期間となることはありえます。1,095日であれば入退院を含めて十分な給付期間だと考えられますが、不安を持たれる方は別途、三大疾病保険に加入することをお勧めします。三大疾病保険は生活習慣病の入院において、通算支払限度日数が延長されたり、無制限になる医療保険もあります。

上述のとおり、疾患によっては通算支払限度日数1,095日では足りないと思われるケースもありますが、ほとんどのケースでは長期入院においても、この1,095日を超えることはないと考えられます。

入院費用は医療保険だけで賄うのではなく、現預金や投資などバランスよく資産を保有することが大切です。

必要なときに十分な給付金が受けられるよう、事前に対策を打っておきましょう。

2-1.三大疾病への備え~三大疾病保障の検討時に知っておきたいこと~

-

三大疾病とは「悪性新生物(がん)」「心疾患」「脳血管疾患」の3つの病気のことを指します。

<グラフ>三大疾病のイメージ図

■悪性新生物(がん)

体のなかで発生したがん細胞が増殖して、体に害を与える病気です。がんが発生した細胞の種類によって、がんや肉腫、造血器腫瘍(血液のがん)などに分類されます。代表的ながんの例では「大腸がん」「乳がん」「胃がん」などが挙げられます。

■心疾患

心疾患は、心臓の周りに張り巡らされた冠動脈に動脈硬化などが起こることで、心筋に酸素が流れなくなり、心臓の機能が停止してしまう病気の総称です。心疾患の中でも「急性心筋梗塞」は冠動脈が急に詰まってしまい、血液を失った心筋が徐々に弱っていく病気です。

■脳血管疾患

脳血管疾患とは脳血管のトラブルによって脳細胞が障害を受ける病気の総称です。耳にする機会が多い脳卒中は、この脳血管疾患に含まれます。脳卒中には「脳梗塞」、「脳出血」「くも膜下出血」の3つがあり、いずれも脳の一部に血液が行きわたらなくなり、その部位が壊死してしまう病気です。

日本においては、これらの疾患を原因とする死亡率が高くなっています。また、三大疾病は、通常の病気と比べて入院日数が長くなったり、治療費が多くかかったりすることが特徴です。

したがって、医療保険を考える際は、これら3大疾病に罹患したときに保障が手厚くなるように対策を打つ方も多くいらっしゃいます。

自分が受けたい治療を、お金のために諦めることがない様、事前に対策を打っておきましょう。 -

八大疾病とは三大疾病である、がん(悪性新生物)、心疾患、脳血管疾患に、高血圧性疾患、糖尿病、慢性腎不全、肝硬変、慢性膵炎を加えた生活習慣病のことを指します。

ところで生活習慣病とは何でしょうか。一般社団法人 日本生活習慣病予防協会では、次のように解説されています。

“病気の原因としてわかりやすいのは、細菌やウイルスなどの「病原体」や「有害物質」などです。また、なにかの病気になりやすい体質が先祖から引き継がれる、「遺伝的な要素」も、病気の発症や進行に影響します。そして、もう一つが食習慣、運動習慣、休養のとり方、嗜好(飲酒や喫煙)などの「生活習慣」も、糖尿病、高血圧、さらにはがん、脳卒中、心臓病など多くの疾病の発症や進行に深く関わっていることが明らかになっています。生活習慣病とは、これら三つの要素のうち、三番目の生活習慣にかかわる要素が強い病気をまとめて言い表した総称です。”

図で表すと次のようになります。

<グラフ>八大疾病と三大疾病の違い

■高血圧性疾患

高血圧症が原因で発症する病気のことです。高血圧症は、三大疾病である心筋梗塞や脳卒中などの重篤な疾病の原因にもなります。

■糖尿病

糖尿病は、インスリンが十分に働かないために、血液中を流れるブドウ糖という糖(血糖)が増えてしまう病気です。血糖の濃度(血糖値)が何年間も高いままで放置されると、血管が傷つき、将来的に心臓病や、失明、腎不全、足の切断といった、より重い病気につながります。

■慢性腎不全

腎臓病が進行して腎臓の働きが弱くなると腎不全といわれる状態になります。腎不全には、急激に腎臓の機能が低下する急性腎不全と、数か月から数十年の長い年月をかけて腎臓の働きがゆっくりと悪くなる慢性腎不全があります。

■肝硬変

肝臓に血液中の細胞である「リンパ球」が集まる「炎症」が起こり、これが原因で肝臓の主たる働きをしている「肝細胞」が、長期間にわたって壊れ続ける病気を慢性肝炎と呼びます。慢性肝炎が持続すると、肝細胞が壊れた跡に線維が沈着し肝臓が硬くなります。これが進むと肝硬変になります。

■慢性膵炎

慢性膵炎は膵臓が作る消化酵素の影響を受けて膵臓自体に慢性的な炎症が起こることで、細胞が変性し線維化や石灰化などが生じる病気です。進行すると膵臓の消化酵素やホルモンが適切に放出できなくなります。

死亡率は三大疾病の方がより高くなりますが、三大疾病に上記5つを加えた八大疾病においても闘病期間は長くなっています。

病気も多様化している中で、八大疾病は他の病気と併発する可能性もある怖い病気です。

より幅広い保障範囲を求める方は八大疾病保障も検討に入れてみてはいかがでしょうか。 -

日本人の死亡原因の第一位は悪性新生物(がん)、第二位に心疾患が続きます。そして第三位は老衰となっています。

これまでの統計では第三位は脳血管疾患でした。しかし近年、高齢者の増加にともない、老衰が第三位に上昇してきました。

<グラフ>日本人の死亡原因

結果として、悪性新生物(がん)、心疾患、脳血管疾患が死因となる割合は約46%となりました。

1995年の統計では三大疾病が死因の59%を占めていたことを考えると、三大疾病で死亡に至る割合は減っていると言えます。

それは、医療の進化により、早い段階で有効な治療ができるようになったことも大きく貢献していると考えられます。

一方で、予後に介護が必要な状態になるケースは多くあります。。

高度障害状態や要介護状態になると本人が仕事を続けられないばかりか、周りで看護・介護をする人の経済力をも奪ってしまう可能性があります。

したがって、三大疾病保障とともに高度障害保障や介護保障といった点も合わせて見直しておくと安心でしょう

2-2.三大疾病への備え~三大疾病保障の現状~

-

生命保険文化センター「2021年生命保険に関する全国実態調査」によると、三大疾病保障とがん保障の加入率は次のようになっています。

<グラフ>三大疾病保障とがん保障の加入率

※ 生命保険文化センターの「特定疾病保障保険」「特定疾病保障特約」を三大疾病保障、「がん保険」および「がん特約」をがん保障として記載しています。

がん保障に関しては、がん保険に加入している人、死亡保障保険等にがん保障の特約を付加している人の割合が6割を超えています。

国立がん研究センターによると、日本人の2人に1人は一生のうちに何らかのがんになると解説されています。がんは、日本人の亡くなる原因の第一位であることから、多くの方が自分で準備をしようとしていることがうかがえます。

一方の三大疾病保障や八大疾病保障に位置づけられる特定疾病保障保険や特定疾病保障特約への加入率も5割近くになっており、多くの方の関心が高いことがわかります。

三大疾病保障もがん保障も対象の病気に罹患してからでは、保険への加入は難しくなります。後で「加入しておけばよかったな…」とならないよう見直ししておきましょう。

【関連記事リンク】

がん保険で後悔したことは?加入の必要性や入っていないリスク

免責期間のない「がん保険」ってあるの?メリットやデメリットをご紹介 -

がん保障の入院給付日額の平均は、世帯主の場合11,500円となっています。

世帯主の年代別にみると、30~34歳までが最も高く12,600円となっています。

出典:生命保険文化センター「2021年生命保険部関する全国実態調査」

<グラフ>世帯主のがん保障の入院給付日額

がん保険を検討する際は、次の2つの選択肢があります。

❶ がん保険単体で主契約として加入する方法

❷ 医療保険にがん特約を付加する方法

❷の場合は、医療保険の給付金に加えて、がん特約部分の給付金が上乗せされるので、合算した給付金額で入院給付日額を判断するようにしましょう。

がんの治療は、1回の入院日数が短くなってきています。厚生労働省「患者調査」(令和2年)によると、がん(悪性新生物)の治療において平均の入院日数は19.6日となっていて、脳血管疾患の77.4日、心疾患の24.6日*と比較しても短いことが分かります。

* 心疾患は高血圧性のものを除きます

一方で、がんの治療は通院や短期入院で何クールも行うケースがあります。そのため、入院限度日数が無制限となっているものもあります。

また、がんの治療においては、先進医療を利用する可能性もあることから、入院給付金以外にも様々な給付金が用意されています。

■ がん診断給付金

がんと診断されたときに給付金を受け取ることができます。1回のみ受け取れるものと、複数回受け取れるもの(1~2年に1回など)があります。

■ がん手術給付金

がんで所定の手術を受けたとき、手術の種類に応じて入院給付日額の10倍・20倍・40倍などの給付金を受け取ることができます。

■ がん放射線治療給付金

がんで所定の放射線治療を受けたとき、給付金を受け取ることができます。がん手術給付金として受け取れることもあります。

■ がん先進医療給付金

がんの治療で所定の先進医療に該当する療養を受けたとき、その技術料相当額の給付金を受け取ることができます。先進医療とは、厚生労働大臣が承認した治療法や高度な技術を用いた医療などのうち、公的医療保険の対象になっていないものを指す言葉です。療養時点で先進医療として承認されていないと給付されません。給付金の限度額は通算500万から2,000万円です。

■ がん通院給付金

がんで入院し、退院後がんの治療を目的に通院したとき、給付金を受け取ることができます。入院前の通院に対しても給付金を受け取ることができるものや、入院を伴わない所定の治療のための通院でも給付金を受け取れるものがあります。給付限度額は商品によって異なります。

■ 抗がん剤治療給付金

所定の抗がん剤治療を受けたとき。給付金を受け取ることができます。給付限度は保険商品によって異なります。公的医療保険の対象とならない抗がん剤治療(先進医療や患者申出診療など)を受けた場合でも、給付金を受け取れるものがあります。

■ がん高度障害保険金

がんで高度障害となったときに、死亡給付金と同額の給付金を受け取ることができます。

受け取った場合、契約は消滅します。

がんに罹患したときに、どのような費用が発生するのかなどは、がんに罹患された方の体験談などを聞いて判断する方法もあります。

様々な給付金が用意されていますので、保障内容をよく聞いて判断するようにしましょう。

【関連記事リンク】

がんの自由診療とは何?がん保険を検討する前に知っておきたいこと

後悔しないがん保険の選び方は?基礎知識と年代別のポイント

2-3.三大疾病への備え~三大疾病に関する一般知識~

-

がんに罹患しやすい部位は、男女に違いがあります。男性は前立腺、大腸、肺の順、女性は乳房、大腸、肺の順でがんに罹患しやすいという統計が出ています。

出典:国立研究開発法人国立がん研究センター「部位別のがん罹患数(2020年)」

<グラフ>どの部位のがん罹患が多いか(男性編)

<グラフ>どの部位のがん罹患が多いか(女性編)

罹患しやすい部位のがんについて、国立がん研究センターの解説を紹介します。

■ 前立腺がん

前立腺がんは、前立腺の細胞が何らかの原因で異常に増殖することにより起こる病気で、悪性腫瘍の1つです。多くの場合比較的ゆっくり進行し、早期に発見して適切な治療を行えば、治癒が望めます。

■ 大腸がん(結腸がん・直腸がん)

大腸がんは、大腸(結腸・直腸)に発生するがんで、腺腫という良性のポリープががん化して発生するものと、正常な粘膜から直接発生するものがあります。日本人ではS状結腸と直腸にがんができやすいといわれています。

■ 肺がん

肺がんは、気管支や肺胞の細胞が何らかの原因でがん化したものです。肺がんの治療法は組織型(がんの種類)によって大きく異なります。

■ 乳がん

乳がんは乳腺の組織にできるがんで、多くは乳管から発生しますが、一部は小葉から発生します。乳がんの主な症状は、乳房のしこりです。自分で乳房を触ることで気付く場合もあります。ほかには、乳房にくぼみができる、乳頭や乳輪がただれる、左右の乳房の形が非対照になる、乳頭から分泌物が出る、などがあります。

罹患しやすい部位と、がんによる死亡者数は異なっています。例えば、2020年の統計では、前立腺がんは男性で最も罹患者数が多いものの、前立腺がんで亡くなった人の数は第7位となっています。

がんは部位によっては、長期の生存を望める疾患に変わってきました。しかし、自分に合った治療を受けられるかどうかが大きなカギになってきています。

がんの罹患部位が明確になれば、治療法や治療薬はある程度の道筋が付き、保険適用の治療で進めることができます。一方で、例えば原発不明がんでは最初に発生した臓器(原発巣)がわからないため、推奨される健康保険適用の治療が見つけづらくなります。

抗がん剤は、適用部位以外で使用すると保険適用ではなくなることから、健康保険適用の治療だけでは、選択肢が制限されてしまうことになります。

そんな中、薬物治療である免疫細胞治療にも注目が集まっています。治療効果も評価できるものが出てきていますが、すべての免疫細胞治療に対して健康保険が適用されるわけではありません。進化するがん治療において、金銭面でゆとりがあるというのは、このような治療への選択肢が持てるということです。

治療の選択肢を増やすためにも、医療保険やがん保険を健康なうちから検討しておくことは意義のあることではないでしょうか。

【関連記事リンク】

女性はがん保険に入るべき?保険加入が初めての方でも安心な選び方とは -

悪性新生物とはがん並びに肉腫のことです。細菌、ウイルスのように外から侵入してくるものではなく、その人本来の細胞が変化したもので、内から発生したものです。上皮内新生物も悪性新生物と同じく、がん細胞です。違いは、基底膜(きていまく)を超えて深く浸潤(しんじゅん)しているか、がん細胞が基底膜(きていまく)を超えずにとどまっているかどうかという点です。

悪性新生物と上皮内新生物の違い(イメージ)

■ 新生物とは

私たちの体の正常な組織細胞は、必要以上に分裂しないように調整されていますが、そこから外れて自律的に増殖を始めるようになった組織が「新生物」です。新生物には、良性と悪性があり、それぞれ「良性新生物」「悪性新生物」と呼ばれます。

■ 悪性新生物とは

悪性新生物とはがん並びに肉腫のことです。細菌、ウイルスのように外から侵入してくるものではなく、その人本来の細胞が変化したもので、内から発生したものです。体内に存在する正常な細胞の遺伝子が傷つけられることによって発生し、転移の可能性が高くなります。悪性新生物は通常の細胞と比べて血管やリンパ管に流れやすく、他の臓器へ転移しやすい性質を持っています。増殖した悪性新生物が正常な細胞にも広がっていき、体力を消耗させたり、臓器の働きを妨げたりします。

■ 上皮内新生物とは

がんではあるものの、悪性新生物とは区分されます。治療によりほぼ完治し、転移の可能性が極めて低く、悪性新生物に比べるとそれほど怖くないものです。

では、がん全体に対する、上皮内新生物の罹患割合はどのくらいでしょうか?

国立がん研究センターの2019年の統計データから読み取ると

がん全体に対する上皮内新生物の罹患割合(男性):9.2%

がん全体に対する上皮内新生物の罹患割合(女性):13.3%

となっており、男性より女性の方が上皮内新生物である割合が高いことが分かります。

これは、女性特有のがんである子宮頸がんにおいては、上皮内新生物の割合の方が高くなっているためです。

がん保険やがん特約を検討する際は、上皮内新生物が給付対象かどうかも一つの判断材料になります。上皮内新生物も給付対象であれば、支払の範囲は広いと言えるでしょう。

しかし、一般的に上皮内新生物を給付範囲に含めたがん保険は、保険料も高くなります。安心感は高まりますが、そのためにより多くの保険料を支払うべきかどうかは、個人の考えによります。上皮内新生物よりも悪性新生物の方が治療に時間もお金もかかるため、その部分に保障があればよいという考え方もあります。

がん保険は保険料の安さだけではなく、給付内容も比較して検討するようにしましょう。

【関連記事リンク】

上皮内新生物とは?がん保険を検討する前に知っておきたい基本用語 -

脳血管疾患には、主に「脳梗塞」「脳出血」「くも膜下出血」の3つがあり、総称して脳卒中と呼ばれています。脳血管疾患のうち、この脳卒中が91.8%を占めています。

脳血管疾患の患者数の内訳

脳卒中とは脳の血管が詰まったり破れたりすることで、脳の機能が阻害される病気です。脳卒中や心血管疾患(心臓と血管の病気)を合わせ、これらを循環器病と呼びます。

脳卒中は、3つの疾患の総称です。それぞれ以下のような違いがあります。

● 脳梗塞:64.3%

脳の血管が詰まり、脳細胞に血液が十分に行き渡らなくなった状態。手足や顔の半身まひや言語障害、意識障害などの症状が現れます。

● 脳出血:21.5%

高血圧などが原因で脳内の細かい血管が破れ、出血した状態。脳梗塞に比べ後遺症が残ることが多く、死亡率も高くなります。

● くも膜下出血:6.1%

脳の表面を走る血管のコブ(脳動脈瘤)が破れ、くも膜の内側の隙間に出血した状態。突然の頭痛や意識障害などの症状が出現し、脳卒中の中では死亡率が高くなります。

一般的に三大疾病保障や特定疾病保障では、脳血管疾患のうち脳卒中全般を給付対象にしているものが多くあります。

この脳卒中には、脳梗塞、脳出血、くも膜下出血の3つが含まれるので、脳血管疾患のほとんどをカバーできていると言えます。

厚生労働省「患者調査」(令和2年)によると、脳血管疾患の平均在院日数は77.4日となっており、他の疾患と比べても長期の入院となる可能性があります。

また、予後に障害が残るケースも多いことから多くの人が不安を持っている病気の一つです。

脳卒中について心配な人は、三大疾病保障や特定疾病保障がある保険を検討してみましょう。

【関連記事リンク】

脳梗塞の入院期間はどのくらい?退院後のリハビリが必要なケースは? -

心疾患の患者数の内訳は、心不全36.6%、不整脈及び伝導障害30.6%、狭心症24.2%、急性心筋梗塞4.2%、心筋症2.3%、その他の心疾患2.0%となっています。

※ 厚生労働省 患者調査 令和2年 「全国編 閲覧第4表(その1)」

心疾患とは心臓の病気の総称であり、心臓病と呼ばれることもあります。何らかの原因で心臓の働きに異常が起こり、血液循環が上手くいかなくなることで発症します。代表的なものとしては心不全・狭心症・急性心筋梗塞などがあります。

患者数の内訳は次のグラフのとおりです。

<グラフ>心疾患の患者数内訳(患者総数)

心疾患に含まれる病名の一般的な解説は以下のとおりです。

■ 心不全

心不全とは、心臓のポンプ機能が低下し、全身に十分な血液が送り出せなくなった状態のことをいいます。虚血性心疾患(心筋梗塞・狭心症)、不整脈、心臓弁膜症、高血圧などさまざまな疾患が原因となり心不全に至ります。

■ 不整脈及び伝導障害

不整脈は心臓の鼓動のリズムが異常になる状態を指します。心臓は通常、規則的な電気信号に従って収縮と弛緩を繰り返し、血液を全身に送り出しますが、そのリズムが乱れると、心臓の機能が低下します。

伝導障害は、心臓の電気信号が通常のルートで適切に伝わらない状態を指します。通常、電気信号は心臓の特定の経路を通って伝達され、心房から心室へと順序よく進みますが、その経路に障害があると心拍が遅くなったり、不整になったりします。

■ 狭心症

心臓の筋肉(心筋)に十分な酸素が供給されなくなることによって、胸の痛みや圧迫感を感じる病気です。主な原因は、心臓に酸素を供給する冠動脈が狭くなり、血流が一時的に制限されることです。狭心症は冠動脈疾患の一部であり、心筋梗塞などの重大な心疾患につながるリスクがあるため、早期の診断と治療が重要です。

■ 急性心筋梗塞

心臓に血液を供給する冠動脈が突然閉塞し、心筋(心臓の筋肉)に酸素が供給されなくなることで、心筋の一部が壊死(死んでしまう)してしまう状態を指します。これは、命に関わる重大な病気で、迅速な治療が必要です。一般に「心臓発作」とも呼ばれることがあります。

■ 心筋症

心臓の筋肉(心筋)が異常をきたすことで、心臓の機能が低下する疾患群を指します。心筋症にはいくつかの異なるタイプがあり、それぞれ異なる原因や病態がありますが、共通して心臓のポンプ機能が低下し、血液を全身に十分に送り出すことができなくなります。

三大疾病保険の心疾患における給付金は、心疾患全般を給付対象とするものや急性心筋梗塞のみを対象とするものなど、様々なものがあります。

【心疾患全般を給付対象とするもの】

患者数の多い、心不全や不整脈及び伝達障害でも給付の対象となることが魅力です。仮に同じ保険料であれば、幅広く給付対象が設定されているということになります。しかし、給付対象の疾病名が増えたからといって、必ずしも給付につながるとは限りません。例えば不整脈および伝達障害の総患者数は多いのですが、患者の内訳をみると入院患者数よりも外来患者数の方が多くなっています。したがって、入院が条件になっている場合は、入院患者に限定されていることになります。

【急性心筋梗塞のみを給付対象とするもの】

急性心筋梗塞は狭心症と合わせて、虚血性心疾患と呼ばれます。急性心筋梗塞の場合は狭心症より急性期であり、外来患者よりも入院患者の方が多い疾患です。また、急性期では、心不全につながる疾患であることから、この病気だけを重点的にカバーしたいというニーズもあります。

三大疾病保険といっても、どの病名の時に支払われるのかは保険商品によって異なります。保険加入時に、ソナミラのコンシェルジュに聞いて、詳細な違いを確認するようにしましょう。 -

未承認治療薬とは、海外(FDA(アメリカ食品医薬品局)等)で承認されていながら、日本の厚生労働省では正式に認可されていない医薬品のことを指します。がん領域の医薬品において、未承認治療薬とされる治療薬は128(2023年11月30日時点)*に上っており、これらの医薬品を利用したい場合は自費となります。

* 出典:国立研究開発法人国立がん研究センター「国内で薬機法上未承認・適応外である医薬品について」

<グラフ>日本で未承認または適応外である「がん領域の医薬品数」

がん治療においては、厚生労働省が認可している「標準治療」が推奨される一方で、臨床試験段階や他国で承認を受けている医薬品が未承認治療薬として使われることがあります。

未承認治療薬は米国FDA(アメリカ食品医薬品局)や欧州EMA(欧州医薬品庁)が承認している医薬品でありながら、日本の厚生労働省では認可されていない薬です。2023年11月30日時点では128もの医薬品が日本では未承認治療薬となっています。

これらの医薬品は、既存の治療法が効果を示さない場合や、標準治療が限られている患者にとって、数少ない治療の選択肢として検討されることが多くなっています。具体的には、次のようなケースで使用が検討されることがあります。

【標準治療が効果を示さないケース】

がん治療において、標準的な治療法(手術、化学療法、放射線治療など)が効果を示さない進行がんや再発がんの場合、未承認治療薬が選択肢となることがあります。

【標準治療が存在しない希少がん】

非常に稀な種類のがん(希少がん)の場合、標準的な治療法が存在しないことがあります。そのため、治験や他国で承認されている未承認治療薬を使用することが治療の選択肢になることがあります。

【患者の状態に応じた特例】

生命に危険が迫っている場合や、他の治療法がない状況で、医師の判断で未承認治療薬の使用が検討されることもあります。特に末期がん患者に対しては、延命や生活の質を向上させるために未承認治療薬が使用されることがあります。

同じ部位のがんであっても、同じ抗がん剤が効くとは限りません。10人いれば10人ともに効くわけではないのです。標準治療では効果的な医薬品が見つからない場合、他国で承認され、効果が認められている医薬品があれば、挑戦してみたいと考える人もいるでしょう。

上述した通り、国内での承認が遅れている未承認治療薬が128あるため、もしこれらの医薬品を使用したいという希望があれば自費で治療を受けることになります。

しかし、公的医療保険制度が適用されないということは高額療養費制度も適用されないということであり、高額な医薬品を自費で負担する可能性があります。

例えば、国内未承認治療薬のサシツズマブ ゴビテカン(注射薬)の場合、患者が支払うことになる医療費の概算は次のようになります。

ケースA. 自費診療の場合:233万7,032円

ケースB. 薬事承認・公的健康保険制度が適用となった場合:10万800円

※ 出典:国立研究開発法人国立がん研究センター「未承認治療薬を用いた場合の、患者さん自らが支払う医療費(モデルケース)」

公的医療保険制度が適用となった場合、ケースBのように大幅に負担が軽減されることがわかります。

このようにがんの治療において、自由診療が検討され、その費用が高額になる可能性の一つには、未承認治療薬の存在があるということです。

また、日本で医薬品として承認され公的医療保険制度が適用される医薬品でも、海外で認められている使い方(適応症)が認められていない場合があります。これを「未承認適応(適応外使用)」といい、現時点で65の医薬品が適応外薬とされています。未承認治療薬と同じように、患者にとって大きな問題となっています。

このように、がんに罹患したときは公的医療保険制度だけでは、治療費を賄いきれないケースも出てきます。治療の選択肢を増やすために、がん保険について一度は検討しておくべきではないでしょうか。

3-1.就業不能保障~就労不能保障の検討時に知っておきたいこと~

-

就業不能状態とは「働けなくなる状態」のことです。もし突然の病気やけがで働けなくなったら、障害年金等が支払われるものの、これまで働いていたときのような収入を期待することはできません。

一方で、収入は減少するにもかかわらず、生活費、住宅費、子どもの教育費などの固定費を急に下げることはできません。

そのため、働けなくなると収支のバランスが大きく崩れてしまうこともあるのです。

<グラフ>就業不能時の家計のバランス

そうなると、食費や住宅費を切り詰めたり、子どもが希望していた進学先を諦めるなど、ライフプランの変更を余儀なくされるかもしれません。

このような事態に備え、就業不能保険に加入する方が増えています。生命保険文化センター「生命保険に関する全国実態調査(2021年度)」によると、生活障害・就業不能保障保険、生活障害・就業不能保障特約の加入率は2018年度の調査時に比べ増加しています。

共働き世帯が増える中で、夫婦二人の収入が前提で家計が成り立っていることも多くあります。どちらかが働けなくなったときに、もうひとりのパートナーにかかる負担はとても大きいものです。

どちらかが働けなくなったときにどのようなことが起こるのか話し合い、足りない部分は保険で準備してみてはいかがでしょうか。

各ご家庭にどのようなリスクが潜んでいるのか、自分たちだけで考えるのは難しい部分もあります。ソナミラに是非一度ご相談ください。 -

就業不能状態となったときに保障される保険には「就業不能保険」と呼ばれるものがあります。

民間の就業不能保険がどの部分をカバーするのかを確認しておきましょう。

<グラフ>就業不能保険のしくみ

病気やケガで働けない状態で給付される社会保険制度等には、次のようなものがあります。

●障害手当金

厚生年金に加入している人が障害厚生年金の障害等級(3級)よりも軽い障害状態の場合に、一時的に支給される給付金です。

●障害年金

「障害基礎年金」と「障害厚生年金」があり、病気やけがで初めて医師の診療を受けたときに、国民年金に加入している場合は「障害基礎年金」、厚生年金に加入している場合は「障害厚生年金」が支給されます。

しかしこれだけでは、働いていたときと同じような生活水準を維持することは難しいケースもあります。

そこで民間の就業不能保険に加入することで、所定の就業不能状態が所定の期間継続したときに、給付金の支払いを受けることができます。その給付金で収入を補填することができるでしょう。

「所定の就業不能状態」や「所定の期間の継続日数」は保険商品により異なります。精神疾患によって就業不能状態になった際に給付されるものもあるので、保険を検討するにあたっては具体的なケースを確認しましょう。

厚生労働省の「雇用の分野における女性活躍推進等に係る現状及び課題(令和6年2月29日)」によると、平成25年と令和6年を比較したときに女性の労働力率は全年代で上昇しています。

例えば25~29歳の労働力率は平成25年時点で79.0%だったものが令和6年では88.2%まで上昇しています。

このように男女ともに、ほとんどの人が働く時代です。就業不能となるリスクをしっかりと確認し、不足部分は保険を活用して準備しておきましょう。 -

令和6年版厚生労働白書(資料編)から「障がい者の概数」を見てみましょう。

<グラフ>障がい者の概数

障がいを持つ人の数は1,160.2万人です。この人数には15歳未満や75歳以降の人も集計されています。つまり、就業可能な年齢ではない人も含まれています。

障がいを持つ人の内訳では、精神障がい者が全体の約53.0%を占めています。このことから、身体の障がいで働けなくなるケースよりも、精神疾患により働けなくなるケースの方が多くなっていると予想できます。

しかし、病気やケガで働けないときの収入減を補填する就業不能保険の多くは、うつ病や統合失調症などの精神疾患は保障の対象外となっています。

民間の就業不能保険で、うつ病などの精神疾患が保障対象外とされる理由には、主に次の2点が挙げられます。

・精神疾患は、見た目で疾患の有無が判別しにくい

・罹患や回復の状態が把握しにくく、保険の適用範囲を判断しづらい

精神疾患による就業不能状態に備えるには、傷病手当金などの公的保険制度が中心となることを覚えておきましょう。

一方で、身体の障がいが原因で働けなくなる場合に関しては公的保険制度に加え、民間の就業不能保険で保障を手厚くすることが可能です。

病気やケガで手や足などがが動かせなくなってしまうと、日常生活はもちろん、仕事においても制限されてしまうことが多くなります。治療のための入院と異なり、体の機能の改善や回復が見込めない状態になると、、その後の生活にも展望が見いだせないケースが出てきます。

このような不測の事態に備えて、民間の就業不能保険はこれからも需要が伸びていくものと予想されます。

就業不能保険は支払の範囲を事前に確認することが大切です。治療にかかる保障とともに、働けなくなった際の保障も検討してみてはいかがでしょうか。

3-2.就業不能保障~就業不能保障の現状~

-

世帯主の約75%が就業不能に対して経済的な不安を持っています。

就業不能となると、家計のバランスが崩れ、これまで描いてきたライフプランの見直しを余儀なくされることから、事前に備えについて考える方も多いようです。

<グラフ>就業不能に対する備え生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」によると、世帯主の就業不能に関しての現在の備えについて、約75%の人が不安を感じていることが分かります。

特に有給休暇や傷病手当金がない自営業者にとっては、安心して生活するためにも必要性の高い保障と言えるでしょう。

また、昨今、65歳~69歳までの就業率は50%を超えています。65歳を超えると障害年金は原則請求ができません。これが全体的な就業不能に対する不安感を高めている一因だと想像できます。

これから長く仕事をしていこうと考えている人は、65歳以降の就業不能もカバーできることを考えて設計する必要があります。

どのような保障を持てばよいのかは年齢によっても異なってくるので、一度専門家に相談することをお勧めします。 -

世帯主の就業不能保障の加入率は平均で15.9%となっています。

出典:生命保険文化センター「生命保険に関する全国実態調査(2021年度)」

<グラフ>就業不能保障の加入率(世帯主職業別)就業不能保障の世帯主の平均加入率は、2018年度の調査では10.1%でしたが、2021年度の調査では15.9%となっています。

この期間、特に2019年末から猛威を振るった新型コロナウィルスにより、人々の健康や収入面に対する危機管理意識が強まったと考えられます。重い病気や感染症などで長期間仕事ができなくなるリスクが現実味を帯び、就業不能への関心が高まったのではないでしょうか。

その影響もあり、2018年から2021年にかけて加入者が1.57倍に増加しています。

世帯主の職業別に見ると- 法人組織の経営者:28.3%

- 個人事業の経営者:18.1%

- 常雇被用者計:25.0%

- 非正規社員計:12.5%

となっており、会社経営をしている社長の加入率が高くなっています。

世帯主が就労不能となったときに期待できる準備手段の上位3つ(複数回答)では- 預貯金・貸付信託・ 金銭信託:34.5%

- 民保の生活障害・就業不能保障保険:31.3%

- 入院時に給付金の出る生命保険:26.8%

となっています。

就業不能となるケースにはケガや病気が考えられますが、医療保険の入院給付金は入院時に給付されることや、そもそも入院日数自体が短期化していることから、医療保障よりも就業不能保障に対する期待の方が高まっていると考えられます。

働けなくなった場合、治療費に加えて、生活費や住宅ローンの返済などが継続してかかることを考えると、世帯主の方であれば検討をしておくべき保障です。

これからよりニーズが高まってくる保障の一つではないでしょうか。 -

年収560万円の会社員で試算すると、障害年金1級に該当する場合は、月13.2~18.1万円不足することになります。あくまで概算ではありますが、就業不能となった場合に必要な保障額の目安としてください。

<グラフ>就業不能状態になった場合の不足額

就業不能の場合の必要保障額を算出する方法は、基本的には死亡保障と同じです。生活にかかる費用から公的保障で賄える金額を差し引いて、不足額を算出します。

公的保障で賄える金額は、対象者が加入している健康保険制度等によっても異なりますので、ひとつのイメージとして素奈(そな)家の例で試算をしていきます。

【素奈家の例】

素奈家の世帯主が就業不能となった場合の必要保障額を算出してみましょう。

・素奈一郎さん(35歳、会社員、年収560万円、月給35万円、賞与年間140万円)

・厚生年金加入(ねんきん定期便に記載の年金額:老齢厚生年金30万円、老齢基礎年金29.2万円)

・妻(35歳、専業主婦)、子ども1人(7歳、小学校1年生)

素奈一郎さんは、原因不明の難病に罹患し、下半身が麻痺してしまいました。そして、自宅で寝たきりの生活をせざるを得なくなりました(障害年金1級に該当)。

❶ 健康保険制度から支給される傷病手当金

病気やケガで仕事を休み、会社から給料が支払われない場合は、一定の条件を満たせば、傷病手当金が健康保険組合や協会けんぽから支給されます。

傷病手当金は、おおよそ月収の3分の2が補填されます。ただし、傷病手当金の支給期間は、同一の傷病については最長で1年6か月間となっています。自営業者が加入する国民健康保険には、傷病手当金の制度はありません。したがって、1日当たりの支給額は、次の式によって求められます。

傷病手当金の1日当たりの支給額=(支給開始日の以前12か月間の各標準報酬月額を平均した額)÷30日×(2/3)

素奈一郎さんの月給は35万円です。

ゆえに、傷病手当金の月額は35万円×2/3=約23.3万円となります。

❷ 障害年金の支給額

国民年金、厚生年金に加入している人が所定の障害状態になった場合、障害年金が支給されます。障害年金には、障害基礎年金と障害厚生年金がありますが、国民年金加入者は、障害基礎年金のみ支給されるのに対し、厚生年金加入者は、障害基礎年金に加えて、障害厚生年金も支給されます。

■ 障害基礎年金

・1級の場合:816,000円×1.25+子の加算

・2級の場合:816,000円+子の加算

子の加算は、第1子・第2子:各234,800円、第3子以降 各78,300円

※ 子の加算額はその方に生計を維持されている子がいるときに加算されます。

なお、子とは18歳になった後の最初の3月31日までの子、または20歳未満で障害等級1級または2級の状態にある子です。

※ 令和6年4月以降の年額

素奈一郎さんの場合、障害年金1級に該当し、子どもが1人います。したがって、障害基礎年金の支給年額=816,000円×1.25+234,800円=約125万円となります。

月額に直すと障害基礎年金は約10.4万円の支給額と試算されます。

■ 障害厚生年金

・1級の場合:(報酬比例の年金額)×1.25+〔配偶者の加給年金額*1〕

・2級の場合:(報酬比例の年金額)+〔配偶者の加給年金額*1〕

・3級の場合:(報酬比例の年金額) ※ 3級の最低保障額 612,000円

*1 配偶者の加給年金額234,800円

※ 令和6年4月以降の年額

報酬比例の年金額は、厚生年金の加入年数とその期間中の年収によって決まります。50歳未満の場合は毎年送られてくる「ねんきん定期便」に記載されている「加入実績に応じた年金額」の「老齢厚生年金」の金額(年額)を参考にします。

<グラフ>ねんきん定期便(50歳未満)

素奈一郎さんの場合、障害年金1級に該当し、ねんきん定期便の加入実績に応じた老齢厚生年金の金額が30万円で、配偶者がいるので、障害厚生年金の支給年額=30万円×1.25+234,800円=約61.0万円となります。つまり月額に直すと障害厚生年金は約5.1万円の支給額と試算されます。

❸ 障害者手当

国や自治体から障害者向けの各種手当があります。自治体によって給付の種類は様々です。例えば、国からの支給では「特別障がい者手当」があり、令和6年度の支給額は、月額28,840円となっています。この手当金は物価変動に応じて毎年見直しがされています。

この他に、東京都在住で、重度の肢体不自由*2と判断されるようであれば「東京都重度心身障がい者手当」が支給されることもあります。

*2 両上肢、両下肢の機能が失われ、座っていることが困難な場合等を指します。

更に、市区町村によって支給されるものもあるため、詳細は自治体のホームページで確認してみるとよいでしょう。

素奈一郎さんは在宅で寝たきりという重度の障害があるため、国からの「特別障がい者手当」の支給がありました。特別障がい者手当は月額約2.9万円支給されることになります。

これらの試算から、素奈一郎さんが就労不能状態になった場合の不足額(月額)は、就労不能となってから1年6か月間は約13.2万円。それ以降は約18.1万円と見積もることができます。

この見積もりは、素奈一郎さんの年収や厚生年金への加入期間、配偶者や子どもの有無によっても変わりますので、あくまで目安としてご参照ください。

住宅ローンは債務者が亡くなった際には、団体信用生命保険で返済されますが、就労不能の場合では返済が残るケースが多くあります。治療費や自宅の改修費に加えて、ローン返済が重なると生活が厳しくなることも想定されます。

このように世帯主がケガや病気で働けない状態になることは大きなリスクです。

考えたくないことではありますが、リスクの一つとして夫婦でしっかりと考えて対策をしておきましょう。

3-3.就業不能保障~就労不能に関する一般知識~

-

傷病手当金を受給するためには「業務外の事由による病気やケガの療養のための休業であること」「仕事に就けない状況であること」「連続する3日間を含み4日以上仕事に就けなかったこと」「休業した期間について給与の支払いがないこと」という4つの条件をすべて満たさなければなりません。

傷病手当金とは、健康保険など傷病手当金の制度がある医療保険に加入していれば誰でも受け取る権利がある給付制度です。

病気休業中に被保険者とその家族の生活を保障するために設けられた制度です。会社員や公務員などの健康保険の被保険者が病気やケガのために仕事を休み、事業主から十分な報酬が受けられない場合や、報酬が減額された場合に支給されます。

ただし、国民健康保険にはこの仕組みがないため、自営業で仕事をしている方は対象外になります。

<グラフ>傷病手当金の4つの受給条件

受給条件は次の1~4のすべてを満たすことです。

❶ 業務外の事由による病気やケガの療養のための休業であること

「就業できないことの証明」があるときは、健康保険制度の給付(3割負担等)として受ける療養に限らず、自費診療でも受給が可能です。また自宅療養の期間についても対象となります。

なお、業務上・通勤災害によるもの(労災保険の給付対象)や、病気とみなされないもの(美容整形など)、医療機関等を受診せずに自身の判断で休んでいる時は対象外です。

❷ 仕事に就けない状況であること

仕事に就くことができない状態の判定は、被保険者の仕事の内容・病気やケガの症状、療養を担当した医師の意見等を基に総合的に判断されます。

❸ 連続する3日間を含み4日以上仕事に就けなかったこと

業務外の事由よる病気やケガの療養のため仕事を休んだ日から連続して3日間(待期)の後、4日目以降の仕事に就けなかった日に対して受給できます。

❹ 休業した期間について給与の支払いがない

給与が支払われている間は、傷病手当金は受給できません。ただし、給与の支払いがあっても、傷病手当金額よりも少ない場合は、差額を受給できます。

■ 受給できる期間

受給できる期間は1年6か月が最長です。待期期間が3日あり、その後4日目以降の欠勤について受給できますが、途中で出勤期間があっても、1年6か月に含まれます。例えば、鬱病で会社を休んでいるものの、体調が良いときに何日か出社すれば、その期間は出勤扱いになります。1年6か月に含まれることはデメリットに見えますが、再び会社を休んだ時には待期期間の3日が必要なくなるというメリットもあります。

■ 受給できる金額

受給できる金額は、過去1年間の給料を日額に直して、2/3を乗じた金額になります。

■ 受給例

素奈一郎さんの例で傷病手当金の受給額の計算をしてみましょう。素奈一郎さんは交通事故に遭い、4月1日から30日間入院しました。支給開始日以前の標準報酬月額は、過去1年間において、7か月間は30万円、後半5か月間は32万円でした。

<グラフ>傷病手当金の受給例

受給できる日額は、受給開始日以前の継続した12か月間の各月の標準報酬月額を平均した額を30日で割り、標準報酬日額を算出します。素奈一郎さんの場合、

(30万円×7か月+32万円×5か月)÷12か月÷30日=10,277.77…となります。したがって日額は約10,280円となります。

次に標準報酬日額の3分の2が1日当たりの受給額となるので

10,280円×2/3=6,853.33となり、1日当たりの受給額は約6,853円となります。

請求日数が30日間ですが、最初の3日間は待期期間であるため、27日分の傷病手当金が受給できます。

会社員は健康保険へ加入、自営業の場合は国民健康保険へ加入しています。健康保険の場合、傷病手当金は法定給付となっている為、今回紹介した4つの条件をすべて満たせば傷病手当金を受給することができます。

一方で、自営業者等が加入する国民健康保険の場合は、傷病手当金は受給できません。自営業者の方は就業不能保険を積極的に活用することをおすすめします。 -

障害年金を受給するためには、「国民年金の保険料納付済期間と保険料免除期間をあわせた期間が3分の2以上あること」や「障害の状態が一定以上に達していること」が条件となっています。これらの条件を満たしていない場合は、障害年金をもらうことはできません。

障害年金は、病気やけがによって生活や仕事などが制限されるようになった場合、現役世代の人も含めて受け取ることができる年金です。

障害年金には「障害基礎年金」「障害厚生年金」があり、病気やけがで初めて医師の診療を受けたときに国民年金に加入していた場合は「障害基礎年金」、厚生年金に加入していた場合は「障害厚生年金」が請求できます。

受給要件を満たしていないと、請求してももらえないケースが出てきます。受給できないケースを挙げると次のようになります。

<グラフ>障害年金がもらえないケース(例)❶ 20歳未満の人、65歳以上の人

障害基礎年金は20歳未満の人はもらうことはできません。また、障害年金がもらえるのは、原則として65歳になるまでの人です。

ただし、20歳未満で厚生年金に加入していた人、65歳以上であるものの初診日が65歳前にある人などは受給できる可能性があります。

❷ 障害が一定の基準に達していない人

障害年金は、厚生労働省の定める「障害認定基準」と同程度の障害の状態があり、かつ、その状態が長期にわたって存在する場合に受給することができます。

障害年金の対象となる病気やケガは、手足の障害などの外部障害のほか、精神障害や内部障害も対象になり、大きく次の3つに分けられます。

1.外部障害

眼、聴覚、音声または言語機能、肢体(手足など)の障害など

2.精神障害

統合失調症、双極性障害、認知障害、てんかん、知的障害、発達障害など

3.内部障害

呼吸器疾患、心疾患、腎疾患、肝疾患、血液・造血器疾患、糖尿病、がんなど

障害の程度が基準に達していない人は障害年金をもらうことはできません。

❸ 保険料の納付要件を満たしていない人

保険料納付要件とは、以下のいずれかの条件を満たしている人です。

・初診日の前日において、初診日のある月の前々月までの直近1年間がすべて納付済み、免除、納付猶予のいずれかである人。

・国民年金の加入義務が生じる20歳から初診日の前々月までの期間において、全体の2/3以上が納付済み、免除、納付猶予のいずれかである人。

このどちらも満たしていない人は障害年金をもらうことはできません。

❹ 初診日から障害認定日まで1年6か月が経過していない人

初診日から1年6か月を経過した日の障害の状態が、国が定める障害認定基準に該当している必要があります。したがって、初診日から1年6か月を経過した日より前にもらうことはできません。

障害年金は該当すれば、国民年金の人も厚生年金の人ももらうことができる給付です。請求書類は住所地の市区町村役場や、年金事務所等に備え付けてあります。

上述した通り、障害年金を受給できるのは初診日から1年6か月が経過してからになります。障害年金を受給できるまでの期間は傷病手当金等で賄うことになりますが、それでも収入が下がってしまうことは間違いありません。

不足分は民間の就業不能保険で補填できるよう事前に対策をしておきましょう。 -

ケガや病気が原因で働けなくなったときに受給できる「障害年金」。実は受給することで発生するデメリットもいくつか存在します。そのひとつが扶養から外れてしまうケースです。他にもデメリットがいくつかあるので、理解した上で申請しましょう。

次のようなケースではデメリットが発生する可能性もあります。どのようなケースがあるのかを見てみましょう。

<グラフ>障害年金の3つのデメリット■ これまで生活保護等を受けていたケース

所得制限による他の給付金への影響があります。

障害年金は所得とみなされる場合があり、これによって他の福祉制度や給付金(生活保護や各種手当)を受け取る際に不利になることがあります。特に障害年金の金額が高い場合、他の支援制度の受給資格を失うこともあります。ただし、いずれの制度においても調整後に収入が減ってしまうことはありません。

■ これからも頑張って働き続けるケース

扶養から外れる可能性があります。

パートをしている人が障害年金を受け取った場合、年間の所得が180万円以上になることがあります。障害年金は非課税ですが、社会保険の扶養判定時には収入とみなされるため「180万円の壁」*超えてしまうことにより、扶養家族から外れ、社会保険料を納めなければならないケースが発生します。

* 配偶者である夫の年収が400万円以上の場合です。夫の年収が320万円なら160万円未満でないと、原則として、扶養には入れません。

■ 障害年金を受け取っている人が亡くなるケース

死亡一時金・寡婦年金が支給されません。

障害年金を受け取ると、その人が亡くなった際、生計を同じくしていた遺族は死亡一時金や寡婦年金を受給できなくなります。

死亡一時金は、死亡日の前日において国民年金の第1号被保険者として保険料を納付していた月数が36か月以上あり、老齢基礎年金や障害基礎年金を受けることなく死亡した場合に遺族が受け取ることができる一時金です。

寡婦年金の場合、「寡婦」とは夫を亡くした妻のことをいいます。寡婦年金とは、免除期間なども合わせて25年以上国民年金に加入している夫が、年金をもらわずに死亡した場合に妻に給付される年金のことです。

このように障害年金は受給するメリットが圧倒的に大きいものですが、わずかながらデメリットも存在します。

また、障害年金を受給するまでに一定の時間がかかることもデメリットの一つかもしれません。というのも、障害年金の受給要件である障害日認定には、初診日から1年半が経過している必要があります。そこから障害年金を受け取れるかどうかの審査が始まり、障害等級を確定させるためには更なる日数が必要になります。一般的には3~4か月、障害の程度によっては半年を要するケースもあります。

障害年金は、障害状態に認定されたからと言ってすぐにもらえるお金ではありません。その間にも生活にはお金がかかるので、就業不能保険などで補うなど、民間の保険を上手に活用しましょう。 -

統合失調症は障害年金の受給対象となる病気です。一定の基準を満たしていれば障害年金を受給できる可能性があります。

「統合失調症とは、こころや考えがまとまりづらくなってしまう病気」のことを指します。そのため気分や行動、人間関係などに影響が出てきます。

日本での統合失調症の患者数は約80万人といわれ、生涯のうちに統合失調症を発症する人は100人に1人弱ともいわれます。

※ 出典:国立研究開発法人国立精神・神経医療研究センター

この統合失調症に罹患した際、一定の基準を満たしていれば障害年金を受給できる可能性があります。統合失調症で障害年金を受給するための障害認定基準は次のとおりとなっています。

<グラフ>統合失調症の障害認定基準厚生労働省の「精神の障害に係る等級判定ガイドライン」では、この他に等級判定の際に考慮すべき事項が記されています。統合失調症に関しては、次の2点が考慮すべき事項として挙げられています。

● 療養及び症状の経過(発病時からの状況、最近1年程度の症状の変動状況)や予後の見通しを考慮する。

● 妄想・幻覚 などの異常体験や、自閉・感情の平板化・意欲の減退などの陰性症状(残遺 状態)の有無を考慮する。

したがって、障害認定の申請を行う上で必要な「医師による診断書」「病歴・就労状況等申立書」は、ガイドラインの考慮すべき事項をおさえた上で作成することが大切です。そのため、発症からの病状の経過をできるだけ詳細に報告できるよう、普段から病状の把握とメモが大切です。

民間の医療保険の場合、給付金が支払われるかどうかは約款に従って判断されます。精神疾患に対する免責がない保険であれば、入院や治療に対して給付金が支払われます。ただし、統合失調症などの精神疾患は対象外とされるケースがあるため注意が必要です。免責事項に含まれている場合、給付金は支払われません。

一方、統合失調症と似た症状に適応障害があります。適応障害とは、新しい生活や人間関係の変化にうまく対応することができず、不安や抑うつ、イライラ、集中力の低下などの症状が現れ、社会生活に支障をきたす病気です。

適応障害には様々な要因がありますが、特に、進学や就職・転職、結婚・離婚、引っ越し、退職などの生活環境が大きく変化したときに起こりやすい症状です。がんに罹患した際のストレスから併発するケースもあります。国立がん研究センターでは、がんに罹患したときの心の変化として、適応障害や気分障害が起こり得るとしています。

適応障害の場合は、原則として障害年金は受給できません。また、民間の就業不能保険においても基本的に保障対象外とされています。

公的保険制度でカバーできる範囲や、民間の医療保険や就業不能保険でカバーできる範囲を理解してから医療保険に加入するようにしましょう。

医療保険の給付条件は、商品によってさまざまです。分かりにくいところもあるため、ソナミラのコンシェルジュに相談してみてください。

4-1.介護保障~介護保障の検討時に知っておきたいこと~

-

要介護認定者数は2021年の3月末時点で約690万人となっており、下のグラフのとおり、毎年徐々に増えていることが分かります。

<グラフ>要介護認定者数の推移

そもそも「要介護状態」とはどういう状態でしょうか?

「要介護状態」とは、介護が必要な状態のことで、「身体上又は精神上の障害のために入浴・排せつ・食事等の日常生活の基本的な動作について6か月にわたり継続して、常時介護を要すると見込まれる状態」とされています。

公的介護保険サービスを受けるためには、「介護が必要な状態である」という客観的な判定を受けなければいけません。

介護がどれくらい必要か、つまり要介護の度合いを数値で表したのが「要介護度」です。要介護度は「自立」から「要介護5」までの5段階に分けられています。

2025年には団塊の世代が後期高齢者になり、2040年には団塊ジュニア世代が後期高齢者となることから、今後も要介護認定者数は増えていくと予想されています。

これらのことから、現在の公的介護保険サービスの内容を維持していくことは、非常に難しいと考えられています。介護の世界では2025年問題や2040年問題として取り上げられています。

もし、「自分の面倒は自分で!」「できるだけ家族に迷惑をかけたくない!」という想いが強いのであれば、民間の介護保険も選択肢に入れておきましょう。 -

介護の悩みは、住んでいる地域の市区町村に設置された、地域包括支援センターで相談することができます。地域包括支援センターは、介護や高齢者の生活に関する悩みを無料で相談できる総合窓口となっています。地域包括支援センターで介護の現状や悩みを相談すると、適切なサービスや制度を紹介してくれます。また、要支援と判定された高齢者には介護予防のケアプランを作成します。その他に、まだ介護が必要でない方への予防支援や、高齢者の権利擁護などを行ってくれます。

怪我や病気で介護が必要になった時は、通院や入院をしている医療機関のソーシャルワーカーが相談に乗ってくれます。

介護者が介護うつになるケースも出ているため、早めに相談することが大切です。介護者(介護をする人)は、ひとりで抱え込まず、まずは公的機関のサービスを利用しましょう。

では、どのような人が介護者になりえるのでしょうか。

<グラフ>要介護者等からみた「主な介護者」の続き柄

このグラフのように、配偶者が22.9%、子が16.2%、子の配偶者が5.4%と続きます。このように「同居している人」が45.9%となっている現状をみると、別居しながら介護をすることは難しいということも想像できます。

もし、介護を受ける親が大阪に住んでいて、介護をする子どもたちが東京に住んでいた場合、週1回帰省するだけで約3万円の交通費がかかります。このくらい距離が離れてしまうと、週1回面倒を看るだけでも、月12万円の介護プランになってしまいます。

子どもが遠方に住んでいるという人は、最終的には特別養護老人ホームなどの介護施設に入居することも視野に入れて検討をすることになります。

また、公的介護保険サービスを受けるにあたっては、必ず自費負担が発生するので、金銭的な補填ができる民間の介護保険を検討しておきましょう。 -

老老介護とは、高齢者の介護を高齢者が行うことです。介護者(介護をする人)も要介護認定者(介護を受ける人)も共に65歳以上であるケースを指します。

では、老老介護の割合はどのくらいでしょうか?

<グラフ>「同居の主な介護者」と「要介護者」が65歳以上の割合

「同居の主な介護者」と「要介護者」が65歳以上の割合をみてみると、2001年に40.6%だった割合が2022年には63.5%まで上昇しました。

子どもには迷惑をかけたくないという想いから、高齢の人の介護を、高齢の配偶者が看るケースは今後も増えていくと予想されます。

そして、老老介護では対応しきれなくなったケースでは、介護の担い手が若い世代に移ってきています。それがヤングケアラーです。

厚生労働省のヤングケアラーの定義は「家族にケアを要する人がいる場合に、大人が担うようなケア責任を引き受け、家事や家族の世話、介護、感情面のサポートなどを行っている、18歳未満の子どものこと」とされています。

晩婚化が進んでいることで高齢出産が増え、祖父母と父母、孫たちの年齢差が開くようになりました。共働きが増えたために、祖父母の介護を父母が看られないという事態が増えてきています。結果的に孫にそのしわ寄せが行くというのがヤングケアラーとなるケースです。子ども自体の数も少なく、一人っ子が増えたために、負担が孫に集中してしまうことも問題です。

更に子どもが介護を担えないケースもあるため、結果的にビジネスケアラーも増えています。

経済産業省では、仕事と両親の介護を両立させていかざるを得ないビジネスマンが2030年には318万人になると推計されています。

自分の子どもたちに迷惑をかけたくないという想いから、民間の介護保険を検討する人も増えてきています。

公的介護保険制度が見直しされている今、自分自身の介護についても考えてみると良いのではないでしょうか。 -

特養(とくよう)とは「特別養護老人ホーム」の略です。一度は名前を聞いたことがあるのではないでしょうか。この特養は公的機関が運営している老人ホームであるため、比較的低価格で入居ができることから人気の施設となっています。

看取りまでできる施設が多く、終の棲家として入居できる点が安心できるポイントです。

入所できる対象者は、原則「要介護3以上の認定を受けた65歳以上」となっています。

一方で、入所申込者数に対して施設の数が足りておらず、待機者数も多いという現状があります。その点では条件を満たせば誰でも入所する資格はあるものの、待機者数が多くて、実際には入所できないというのが実情です。

<グラフ>特別養護老人ホーム待機者数の推移

こちらのグラフのように毎年、待機者数は減ってきてはいるものの未だに約25万人以上が待機している状況です。

待機者数には地域差もあるため、入所が難しい地域では有料老人ホームへの入所も併せて検討するとよいでしょう。

また、特別養護老人ホームが比較的安い金額で入所できるとはいえ、決して小さな負担ではありません。入所する上では費用の1~3割は自費負担になるため、資金がどうしても必要になります。

老後に年金以外の収入がない場合は不安も出てくるかもしれません。公的年金制度だけでは心もとないという方は、個人年金保険や民間の介護保険で賄いましょう。特に介護保険の介護保険金や給付金は非課税で受け取ることができるため、有効な対策になります。

老後の所得をふやすためには、公的年金の繰り下げ受給も有効ですが、年間の課税所得がふえてしまいます。

老後の収入がふえてしまうと、社会保険料や公的介護サービスを受けるための自費負担割合も高くなる可能性があります。

せっかく、老後の所得をふやしても、社会保険料がふえ、公的介護保険サービスの負担もふえていたのでは、あまり意味がありません。

一方で介護保険金や給付金の場合は課税対象の所得がふえません。非課税で給付されるしくみは有効に活かしていくべきでしょう。

地域の特別養護老人ホームの状況を調べ、対策を考えておきましょう。

4-2.介護保障~介護保障の現状~

-

民間の介護保険の世帯主の加入率は平均で13.6%となっています。

出典:生命保険文化センター「生命保険に関する全国実態調査(2021年度)」

世帯主の年齢別でみると次のようになっています。

<グラフ>介護保障の加入率(世帯主の年齢別)最も加入率の高い世帯主の年代は、35~39歳の19.8%となっており、約5人に1人が備えていることがわかります。

29歳以下:15.4%

30~34歳:17.9%

35~39歳:19.8%

40~44歳:17.2%

45~49歳:16.9%

50~54歳:15.2%

55~59歳:17.8%

60~64歳:17.1%

65~69歳:10.5%

70~74歳:6.9%

75~79歳:3.4%

80~84歳:5.1%

85歳以上:0%

介護というと、要介護認定者数が高齢者に多いことから、30歳代の加入率が高いというのは意外だったのではないでしょうか。

公的介護保険制度では40歳未満は保障されないことから、30歳代から備えておこうと考えている人たちがいるようです。また40歳以降であっても、16の特定疾病に該当しなければ公的介護保険サービスを使うことができないため、生命保険会社の独自の診断基準に期待して加入するケースもあります。

30歳代から貯蓄性のある介護付きの終身保険に加入すれば、介護に備えながら、老後資金準備としても活用できるため非常に合理的です。その点から、比較的若い年代から加入されているケースが増えていると考えられます。

これまで万一のこと言えば、お亡くなりになるケースが想定されていました。しかし、現代では要介護状態になるケースも大きなリスクのひとつです。

若くして要介護状態になると、その後の介護期間が長くなる傾向があります。公的介護保険だけでは賄えない部分を民間の介護保障で賄うことができれば、より安心して生活ができるのではないでしょうか。 -

介護にかかった費用の平均額を算出すると、初期費用が約74万円。月々の費用が約8.3万円でした。平均的な介護期間は61.1か月となっており、初期費用を含めた介護費用を計算すると約581万円となります

出典:生命保険文化センター「生命保険に関する全国実態調査」(2021年度版)

要介護状態になったときにかかる費用は、「介護を受ける人の状態」や「介護する人の置かれている状況」によって大きく異なります。

事前に話し合いを行って必要な資金を準備しておけば、より安心できる老後を過ごすことができるでしょう。その際、「実際に介護を行っている人の負担」はひとつの目安になるはずです。

それでは、介護にかかった費用の平均額を図でみていきましょう。

<グラフ>介護にかかった費用はどのくらい?

【初期費用:約74万円】

介護状態によっては、車いすや歩行器で生活をしなければならない場合があります。その場合、自宅の改修が必要なケースがあります。これらのお金が一時金として必要なお金です。

【月々の費用:約8.3万円】

公的介護保険サービスを受けるためには、利用者の負担が発生します。現在の公的介護保険制度では、介護を受ける人の所得区分により1割~3割の自己負担となっています。また、配食サービスなど、公的介護保険のサービス以外のものを利用すると実費になります。

【介護期間:61.1か月】

要介護状態になってからお亡くなりになるまでの期間は平均61.1か月と言われています。この5年1か月の介護期間は、毎月介護費用がかかると考えられます。

これらの金額を合計すると、介護に必要な費用の目安は約581万円となりました。

[計算式:74万円+8.3万円×61.1か月=約581万円]

一方で、介護する側にとっては、どんなに手を尽くしても後悔は残るものです。「経済的な余裕があれば、もう少し良い施設に入れることができた」とか「もう少しショートステイが使えれば、介護する側も楽だった」といった声はよく聞かれます。

介護に必要な費用の目安は、もっとお金をかけたかったけれど、ここまでしか準備出来なかった結果とも捉えることができます。

余裕をもって準備できれば、介護を受ける側もする側も大きな安心につながります。ですから、「実際に介護にかかった費用」ではなく「介護に必要だと考える費用」を目指して準備しておけると良いのではないでしょうか。

<グラフ>介護にかけたい費用はどのくらい?

介護になったときに必要だと考える必要から算出すると、総額で3,097万円になります。

[計算式:234万円+15.8万円×181.2か月=約3,097万円]

民間の介護保険で介護保険金額を設定する場合は、こちらの金額を目安に準備していくことをお勧めします。

生命保険文化センターの調査結果では、介護にかかる実際の費用は581万円、準備しておきたい理想額は3,097万円となりました。もし資金準備ができていなかったとしたら、様々なことを我慢したり、家族に負担をかけることになるかもしれません。できるだけ理想額に近づける努力をしておきたいものです。予想される不足分は民間の介護保険で準備することを検討してみましょう。

4-3.介護保障~介護保障に関する一般知識~

-

民間の介護保険から給付された介護保険金は原則非課税となります。また、介護保険金を一時金で受け取るときだけでなく、年金で受け取る際も非課税となります。

介護保険金は身体の傷害から生じる費用などの支出の穴埋めとして支払われるものであるため、被保険者が受け取った場合は非課税となっています。

さらに、配偶者など一定の親族が保険金の支払いを受ける場合も、被保険者と同一の財布から介護費用の負担が想定されるため、非課税とされています。

年金生活をしているときに要介護状態になったと想定すると、非課税というのはどのくらいの安心感があるのでしょうか。年金生活者にかかる税金と社会保険料からみてみましょう。

<グラフ>年金生活者にかかる税金と社会保険料(イメージ)

この図のように、老齢年金は額面金額がそのまま手取り収入になるわけではありません。実際に振り込まれる金額は、税金や社会保険料が天引きされたものになります。

老後資金は公的年金だけでは不足すると考えられており、資産運用によって老後資金を補おうと考えている人は多いと思われます。しかし、老後の収入をふやすと税金や社会保険料の支払額も大きくなることがわかります。

例えば、公的年金の受け取りを65歳から受け取るのではなく70歳まで繰り下げて受け取った場合は42%年金額が増加しますが、それに伴って税金や社会保険料の支払額が大きくなります。

公的介護保険の場合、介護保険サービスを受ける際に負担する自己負担割合(1~3割)に関しても、所得に応じて負担割合が設定されているため、老後の所得が大きくなると自己負担割合が高くなる可能性があります。

更に、介護保険料も所得区分によって決まるため、老後の所得が大きくなると介護保険料も高くなる可能性も出てきます。

その点、介護保険金は非課税所得となり、手取りを直接ふやす効果があります。

非課税の保険金や給付金は他にも次のようなものがあります。

● 入院給付金

● 手術給付金

● 通院給付金

● 高度障害保険金(給付金)

● リビング・ニーズ特約保険金

など

人生100年時代とともに、多くの人が介護になることを心配する時代になりました。

公的年金制度や公的介護保険制度だけでは心もとないと感じた場合は、民間の保険を上手に活用していきましょう。特に民間の介護保険は介護保険金を非課税で受け取ることができる仕組みがあるのでとても安心です。

30歳を過ぎたら、民間の介護保険についても検討してみてはいかがでしょうか。

※ 税務の取扱いについては、2024年8月時点の税制に基づくものです。税制改正などにより、将来変更となることがあります。個別の取扱い等については、所轄の国税局・税務署等にご確認ください。 -

介護保険金や介護年金は被保険者が受け取った場合は原則非課税ですが、その後使い切らずにお亡くなりになった場合は相続財産となり、他の相続財産と合わせて相続税の課税対象となります。

<グラフ>介護保険金を残して死亡した場合父親が契約者・被保険者で民間の介護保険に加入していた場合をみてみましょう。

父親が要介護状態になったため、介護保険金が被保険者である父親の銀行口座に2,000万円振り込まれました。この場合は非課税になります。

介護費用として1,500万円を使った後、父親が亡くなった場合、残りの500万円は他の相続財産と合わせて相続税の課税対象となります。

父親が要介護状態となった際、家族が介護をしているケースでは、介護保険金をその家族が管理していくこともあります。そうなると、介護保険金の使途があいまいになり、その後の相続で揉めることもあり得ます。

介護をする人はどのような負担があったのかを、記録しておくとよいでしょう。 -

介護保険に加入するときは、要介護度がどの程度の時に介護保険金が支払われるものか、また介護保険金請求時に誰が請求できるのかを確認しておきましょう。

民間の介護保険は、公的介護保険制度における要介護認定がなされたときに、申請をすることによって介護保険金が給付されるものです。このとき、介護保険金の受取人は原則被保険者となっています。

ということは、介護保険金を請求する際は、請求を行う被保険者本人が要介護状態となっているということです。ひょっとしたら、本人は請求できるような状態ではないかもしれません。

そこで、民間の介護保険に加入するときは、

● 要介護度がどの程度になったときに介護保険金は支払われるのか?

● 介護保険金の請求は家族の誰が行えるのか?

の2点を確認し、家族に話をしておきましょう。

<グラフ>介護保険に加入するときに気を付けること

保険契約時には、認知機能もしっかりしていて健康であった人でも、転倒によるケガが原因で突然寝たきりになることもあり得ます。そうなると医療費の精算や公的介護保険の申請などで、様々な手続きに追われてしまい、民間の医療保険や介護保険に加入していたこと自体を失念してしまうケースがあります。

また、特に介護保険は被保険者本人が要介護状態になっている状況での保険金請求であることから、被保険者自身が請求できないことも珍しくありません。そのときに家族が保障内容を覚えていれば、請求することができるはずです。

一方、被保険者が受け取る介護保険金の請求を、本人以外が行えるのかという心配もあるかと思います。

この点については、保険の申込時に「指定代理請求人」を決めて契約します。指定代理請求人は、被保険者が保険金の請求を行う意思表示ができないときに、家族などあらかじめ指定された指定代理請求人が代わりに保険金を請求することができる特約で、保険料はかかりません。

万一のときにスムーズに請求ができるように下準備をしておきましょう。

このような事前の準備をする大きな理由は、要介護状態は突然なってしまうことがあり得るからです。

介護が必要となった主な原因の構成割合をみてみましょう。

<グラフ>介護が必要となった主な原因の構成割合

・認知症:16.6%

・脳血管疾患(脳卒中):16.1%

・骨折・転倒:13.9%

・高齢による衰弱:13.2%

・関節疾患:10.2%

・心疾患(心臓病):5.1%

・その他(不詳含む):24.9%

ご覧のように、脳血管疾患、骨折・転倒、心疾患を合わせると35.1%もあります。これらの疾患や事故は突然起きるものでもあります。

要介護状態になってからでは、薬の影響等で本人の認知機能が低下してしまう可能性もあることから、できるだけ元気なときに家族と話せる機会を作っておくべきではないでしょうか。

話が進みづらい場合、介護に関するセミナーに家族で参加するのもおすすめです。セミナーで知識を得ることにより、お互いの立場を理解しながら問題を共有していくことができます。ソナミラでは介護を含め、様々なオンラインセミナーを実施しています。是非ご活用ください。 -

民間の介護保険は、公的介護保険の要介護認定後に給付されます。保険商品によって異なりますが、要介護1もしくは2で給付されるケースが多くなっています。また、公的介護保険制度の認定基準を補完する役割として、保険会社独自の給付条件を持っているケースがあります。

最初に、公的な介護保険と民間の介護保険の違いを整理しましょう。

最も異なるのは「サービスの給付」か「現金の給付」かという点です。公的な介護保険はサービスの給付で、サービスを受けるにあたっては、利用者負担として、かかった費用の1~3割を負担することになっています。そのため、現金がないとサービスを十分に受けることが難しくなります。

一方、民間の介護保険は要介護認定された後に、保険金や給付金が現金で給付されます。これにより公的な介護保険のサービスを幅広く受けることができたり、自宅のバリアフリー化のための費用にあてることができます。

また、公的な介護保険は第1号被保険者と第2号被保険者で、サービスを受けるための条件である要介護認定の基準に違いがあります。第1号被保険者(65歳以上)では、どのような原因であっても介護を必要とする状態になれば要介護認定を受けられる一方、第2号被保険者(40~64歳)は16種類の特定疾病に起因したものでなければ認定されません。

民間の介護保険は、公的な介護保険の認定がないと受給できませんが、40~64歳で16種類の特定疾病に該当せず、要介護認定されない場合でも介護保険金が給付されるように、独自の基準を設けています。保険会社の商品パンフレットには「当社所定の要介護状態」という解説で詳細が記載されているのでチェックしてみましょう。

<グラフ>介護保険の「給付条件」や「給付内容」の違い次に民間の介護保険の中でも、商品によって給付条件が異なっています。どのような点を比較すべきかを整理してみましょう。

● 要介護度がいくつのときに給付されるか

要介護2で給付されるものが一般的ですが、中には要介護1で給付される商品もあります。一般的に要介護1,2は在宅での介護が多くなります。これらの給付金や保険金を使って住宅の改修等を行い、生活を快適にして、機能維持できるように対処することができます。このように、民間の介護保険は保険金や給付金の使い方に制限はありません。

● 認知症になった場合に給付されるか

認知症と診断された場合に、給付金や保険金が給付される商品もあります。また、認知症の手前の状態であるMCI(軽度認知障害)の場合でも受給できる商品もあるので確認しておきましょう。

MCIとは健常者と認知症の中間にあたる、MCI(Mild Cognitive Impairment:軽度認知障害)という段階(グレーゾーン)のことです。認知機能に問題が生じてはいますが、日常生活を基本的には正常に送ることができるという状態を指します。

MCIの時点で周りから適切なサポートを受ければ、認知症に移行する時期を遅らせることや正常な認知機能に戻せる可能性も高まります。MCIの時点で、症状が進行しないよう、サポートするための資金として活用することができます。

● 一時金・年金どちらで給付されるか

保険会社によって異なりますが、介護になったときの給付金や保険金は、一時金または年金のどちらかで受け取ることができるようになっています。若くして要介護状態になった場合は、そのあとの介護期間も長くなる傾向がありますので、終身年金で受け取ることができれば、より安心できます。

公的な介護保険は老後生活を支えるセーフティーネットですが、高齢者の増加に伴い、制度維持が難しくなってきています。利用者の負担割合は、公的介護保険制度の改正のたびに増加傾向となっています。利用者負担が増えると、サービスの利用控えが増えると言われており、既に現金がなければ十分なサービスを受けられない時代になってきています。

民間の介護保険はこれら公的な介護保険の機能を十分に活かす補完的な役割として注目されています。保険会社や保険商品によって機能が異なりますので、自分自身にあった介護保険に出会えるよう、いろいろと見てみることをお勧めします。

5-1.遺族保障~遺族保障の検討時に知っておきたいこと~

-

日本では年間、約157万人*が亡くなっています。ですから、1日あたりにすると約4,300人が亡くなっていることになります。

亡くなる方の多くは高齢者であり、若いときから死亡リスクが高いわけではありません。高齢になるほど、死亡のリスクは上がっていきます。

年齢別にみた死亡者数、およびその主な死因をみてみましょう。

・厚生労働省「人口動態統計(確定数)」令和4年

<グラフ>年齢別にみた主な死因の状況

このように死亡者数で見れば、高齢になるほど死亡者数が増えていくことがわかります。

死因を見ると、40歳代以上では、悪性新生物(がん)、心疾患、脳血管疾患による死亡が多くなっていきます。

働いている人がお亡くなりになると、その方によって支えられていた家計の収支のバランスが崩れます。この40歳代や50歳代では子どものいる家庭も多く、万一のときの遺族の生活資金と教育資金は確実に用意しておきたいものです。

また、20歳代や30歳代でも、不慮の事故に遭遇することがあります。事故はいつ誰に起こるかはわかりません。若いからといって他人事ではないといえるでしょう。

これに対して、生命保険文化センターの「生活保障に関する調査(2022年度)」によると、「万一」に備えて経済的な準備をしている人の割合は全体で73.1%となっています。

30歳代で75.0%、40歳代50歳代では8割以上の人が何らかの準備をしています。自分自身に「万一」のことが起こったときに、家族のその後の生活まで準備しておくということが、働いている大人の責任だと考える人が多いのかもしれません。

生命保険に加入する際は、健康状態を告知することが一般的です。

大きな病気に罹患している場合は、生命保険に加入することが難しい場合が多くなります。いずれは、生命保険に加入するというお考えであるならば、早くから加入しておくことがお勧めです。

「あー、あのとき加入しておけばよかった」そうならないようにしましょう。

今現在、働いて家族の生活を支えている人は、もし自分が亡くなったときに、自分の代わりに誰が家族を養うのかを考えてみましょう。 -

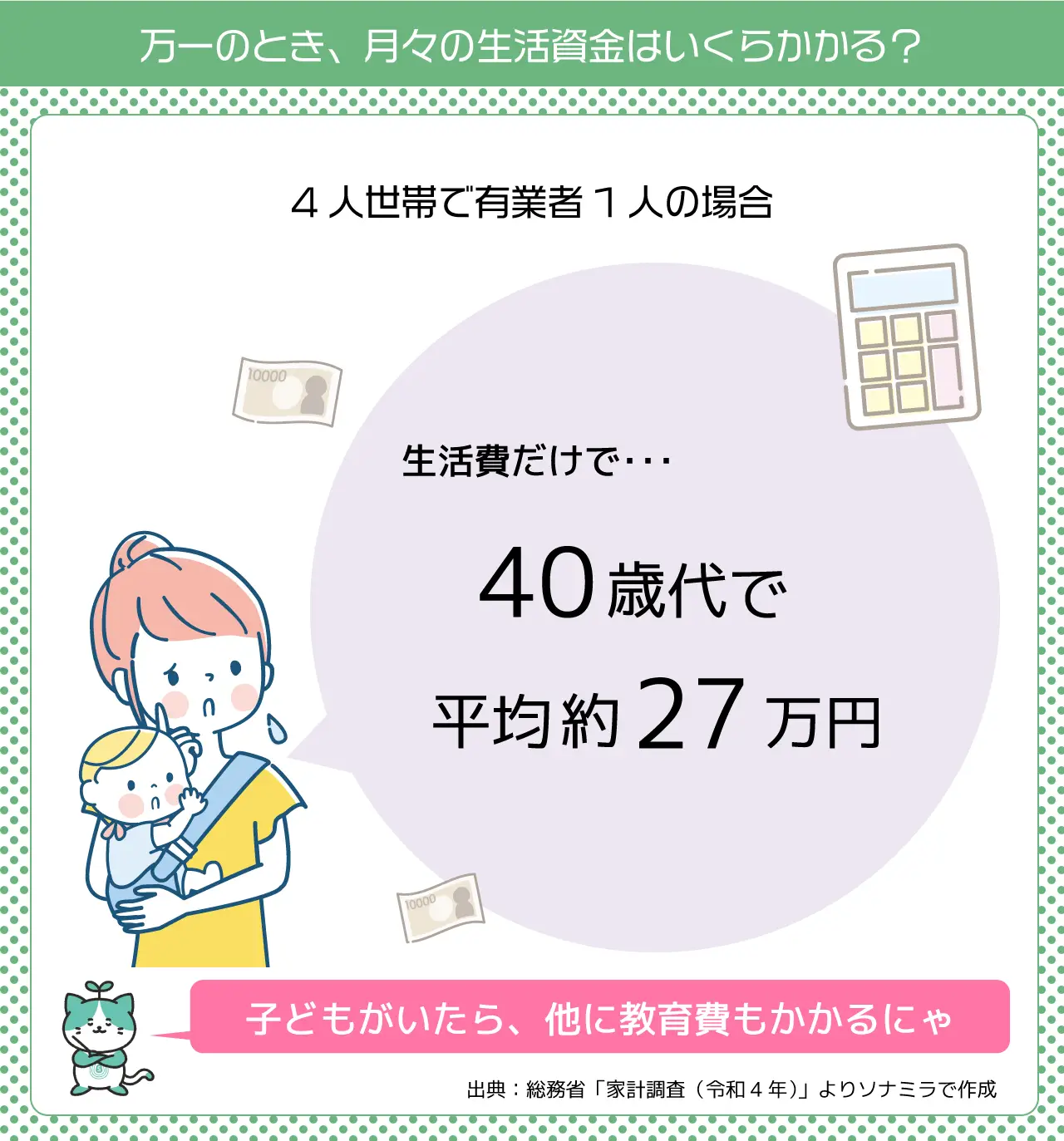

世帯主が40歳代の4人世帯で有業者1人の場合は生活費が平均約27万円*かかるとされています。世帯主に万一のことがあると、一般的にはこの金額の7割くらいが必要と言われます。ですから約19万円くらいかかる試算になります。

※総務省「家計調査(令和4年)」(4人世帯で有業者1人の場合。教育費・住宅費を除く)

<グラフ>月々の生活費はいくらかかる?

万一のときに、その後に遺族が必要するお金には次のようなものがあります。- 遺族の生活費

- 子どもの養育費

- 子どもの教育費

- 子どもの結婚資金

- 住居費用

- 自分の葬儀費用

- 負債の清算資金

- 相続費用・相続税

このうち、今回解説している「遺族の生活資金」はもっとも大きなお金の一つとなります。働いて家計を支えている人は、自分が亡くなったあとの生活費を遺族がどのように工面できるか考えてみてください。

支払可能な毎月の保険料で、家族を養うことができる大きな保険金を用意できる仕組みは、最も合理的な準備方法のひとつではないでしょうか。

一方、専業主婦(主夫)に万一のことがあった場合は、死亡保障は不要なのでしょうか?専業主婦(主夫)が亡くなった場合、遺された家族が家事等を負担することになります。

家事をこなすために就業時間を短くしたり、家事代行サービスをお願いするなど、収入の減少や追加の出費が出てくる可能性もあります。このような無償労働も貨幣評価することができます。

子ども(6歳未満)のいる世帯の無償労働(家事・育児など)を貨幣評価すると次のとおりです。- 専業主婦:524.0万円/年

- 専業主婦の夫:116.6万円/年

- 共働き世帯の妻:364.4万円/年

- 共働き世帯の夫:123.0万円/年

出典:内閣府経済社会総合研究所「「無償労働等の貨幣評価」に関する検討作業報告書(2022年度)」

家事や育児中心だという方も、貨幣評価した金額が準備できなければ、遺族の誰かがその仕事を担うことになるのです。

経済的に家計を支える人はもちろん、家事や育児をする人も遺された家族が困らないような準備をしておきましょう。 -

葬儀費用の目安は、葬儀代やお墓代を合わせて282.6万円*となっています。

※出典:株式会社鎌倉新書「第5回お葬式に関する全国調査」「第15回お墓の消費者全国実態調査(2024年)」

<グラフ>葬儀費用の目安は?

万一のことがあったときは、若くても高齢であっても「死後の整理資金」が必要です。「死後の整理資金」とは、主に葬儀やお墓のための費用のことです。

一時的な費用ではありますが、遺された家族にとって負担になることは間違いありません。

若いころに不慮の事故等でお亡くなりになると、その葬儀をご両親が行うことになります。ご自身の「死後の整理資金」を準備していない場合は、葬儀費用を両親の老後の貯えの中から捻出させてしまうことになるかもしれません。

また、医療費の精算なども「死後の整理資金」に含まれます。

不慮の事故や重い疾患を患った上でお亡くなりになったとすれば、治療に大きなお金がかかっている可能性があります。

それらの費用の最終的な清算を行うのも遺族になるため、死亡保障は葬儀費用にプラスアルファして準備しておくようにしましょう。

死亡保障は亡くなったときにしか役立たないと思われがちですが、高度障害状態になった場合にも支払われます。高度障害状態とは、次のような状態を指します。〇 両眼の視力を全く永久に失ったもの

〇 言語またはそしゃくの機能を全く永久に失ったもの

などです。高度障害状態の詳細は保険契約の約款に記載されています。

また、死亡保険金は原因にかかわらず医師から余命6か月以内であると判断された場合、将来受け取る死亡保険金に代えて所定額の範囲内で保険金の一部または全部を生前に受け取ることができます。これをリビング・ニーズ特約と言います。

このように死亡保障を準備しておけば、高度障害になった場合や余命宣告を受けた場合でも役立つ機能があるので、お守りだと思って準備しておく人もいます。

人はいつか必ず亡くなります。最低限の費用を賄えるよう準備ができていれば、ご家族も安心ではないでしょうか。 -

団体信用生命保険は団信と呼ばれ、住宅ローンを組む際に契約する生命保険です。住宅ローンの債務者を契約者・被保険者とし、住宅ローンを融資している銀行等を死亡保険金受取人とします。

住宅ローンの債務者に万一のことがあれば、住宅ローン借入先の金融機関が保険会社から保険金を受け取って住宅ローンの残高の返済にあてるしくみです。

団体信用生命保険に加入していると、万一のときに住宅ローンの返済が不要となります。したがって、万一のときの遺族の「住居費用」を確保できることになります。

<グラフ>団体信用生命保険(団信)のしくみ

団信は住宅ローンの残債を生命保険でカバーします。例えば、次のような場合に住宅ローンの返済が不要となります。- 住宅ローンの債務者が死亡した場合

- 住宅ローンの債務者が高度障害状態になった場合

高度障害状態とは、両眼の失明や言語機能の喪失、介護が必要なほどの身体的機能の喪失などです。詳細は団体信用生命保険の契約を行う際に約款で確認してください。

<グラフ>団体信用生命保険(団信)による債務の返済

債務者は一家の家計を支える人がなるため、亡くなった際に住宅ローンが完済されれば、遺族は「住居費用」を工面する必要がなくなります。

遺族の保障を考える際、遺族の「生活費」と「住居費」は大きな金額になりがちです。そのうちの「住居費」が団信で賄えることになるので、住宅購入前に加入していた生命保険の必要保障額を下げられる可能性があります。

一方で、住宅を購入する理由として、「子どもが生まれて自宅が手狭になったから」というケースも多いと思います。このようなライフイベントが発生しているケースでは、住宅ローンを組むことで必要保障額から「住居費」を除くことができるものの、子どもが生まれたことにより教育資金などを改めて必要保障額に加えることになります。

ライフプランの大きな変更時には、生命保険の見直しを合わせて行うようにしましょう。

そうしなければ、万一のときの保険金額が多すぎたり足りなかったりすることがあるかもしれません。

自分だけで考えることは難しいことが多いため、専門家に相談するようにしましょう。

5-2.遺族保障~遺族保障の現状~

-

万一に備えて経済的な準備をしている割合は、全年齢の男女平均で73.1%*となっています。

* 出典:生命保険文化センター2022年度「生活保障に関する調査」

この割合は年齢別に見ると大きな違いがあります。20歳代では5割に満たないものの、その後30歳代、40歳代と準備する割合は高まっていきます。

<グラフ>万一に備えて経済的な準備をしている割合

これは男女ともに30歳を過ぎると家庭を持つケースが増えてくるからだと考えられます。現代では、男女ともに就労しているケースが多いこともあり、私的準備の状況においては男女差があまりないこともわかります。

一方で20歳代を見ると、女性の方が私的準備状況の割合が高いことが分かります。男女ともに20歳代で万一のことが起こることは稀ですが、それでも貯蓄を兼ねて保険を検討する人はいます。

30歳代、40歳代になってから死亡保障に加入しようと考えても、既往症により保険に加入できないこともありますし、貯蓄を兼ねるのであれば準備は早い方が良いという考え方です。その傾向は女性の方がより強いと言えるかもしれません。

このように多くの人が万一に備えて経済的な準備をしているのはなぜなのでしょうか。私たちが加入している、国民年金や厚生年金にはそれぞれ遺族基礎年金や遺族厚生年金があります。このような公的死亡保障だけで賄うことはできないのでしょうか。

公的死亡保障(遺族年金等)だけで遺族の生活は賄えるかどうかに対しては、次のような回答割合となっています。

<グラフ>公的死亡保障に対する考え方

・まったくそう思う:4.8%

・まあそう思う:21.1%

・わからない:9.5%

・あまりそうは思わない:35.7%

・まったくそうは思わない:28.9%

「あまりそうは思わない」「まったくそうは思わない」の割合を合計すると約65%となっており、公的死亡保障だけでは賄い切れないと考えている人たちの方が多いことがわかります。この結果が私的準備の傾向に表れているということになります。

家庭を持っているかどうかにかかわらず、万一のときには葬儀費用や医療費の清算等の整理資金にお金が必要です。

守りたい人ができてから保険に加入したくても、健康状態によっては加入できないこともあります。また、早い時期から保険に加入するほうが保険料も安く抑えられます。早めに検討を始めましょう。 -

万一のことがあったときに、遺された家族の生活資金を賄う手段としては、「預貯金」、「公的保障(遺族年金)」、「生命保険」の順番*で検討されているようです。

出典:生命保険文化センター2022年度「生活保障に関する調査」

<グラフ>万一の時に遺族の生活資金を賄う手段上記のグラフのとおり、万一の時に遺族の生活資金を賄う手段としては、「預貯金」や「公的保障(遺族年金など)」に次いで、「生命保険」が検討されています。その次に、「遺族が働いて得る収入」、「企業保障(死亡退職金、弔慰金など)」と続きます。

ひとつひとつの準備方法についてみていきましょう。- 預貯金

「預金」と「貯金」を合わせた言葉で、銀行や信用金庫などの金融機関に預けるお金のことを指します。必要に応じて引き出すことができる流動性の高い資産であるため、緊急予備資金として活用されます。

緊急予備資金として使われる理由は、万一の事がいつ起こるかわからないからです。パートナーに万一のことが起こると生活にも大きな変化が起こります。亡くなったパートナーが勤めていた会社の社宅で生活していた人は、退去を余儀なくされます。遺された人の収入に見合った住宅に移る必要も出てきますし、場合によっては県外に引っ越して、新しい職を見つけなければならないかもしれません。これらの生活環境を変えるためにはどうしてもお金がかかります。

また、パートナーが亡くなった後の医療費の清算や葬儀費用も遺族が負担することになります。このように、すぐに使うことができる、まとまったお金はどうしても必要になるのです。

こういった状況に、解約できない金融商品ですと対応ができません。また、価格変動の大きい金融商品の場合は、値下がりしていたときに解約せざるを得ないケースも出てきます。そのため、預貯金のような流動性のあるお金で、しばらくの生活を支えていく必要があると考えられます。

- 公的保障(遺族年金など)

自営業等の人が加入する国民年金の場合は遺族基礎年金、会社員が加入する厚生年金の場合は遺族基礎年金に加えて遺族厚生年金が支給されます。遺族基礎年金、遺族厚生年金ともに毎年4月に支給金額が更新されます。

この支給額だけで、これまでと同じ生活をしていくことは難しいと考えられます。- 生命保険

生命保険では、自分に万一のことがあった場合に遺族へ死亡保険金が支払われる仕組みを作ることができます。保険の種類によって違いはありますが、少ない保険料で大きな死亡保障を得ることができ、請求後比較的速やかに支払われることから、万一の時に遺族の生活を支える資金としては大変有効です。

- 遺族が働いて得る収入

現在、専業主婦世帯よりも共働き世帯の方が多くなっています。したがって、夫婦のどちらかに万一のことがあった場合、パートナーの収入が急にゼロになるケースは少なくなっています。夫婦のみ世帯の場合は、生活スタイルを見直すことで、生活していくことができる可能性はあります。

しかし、子どもがいる世帯では、子どもの養育と仕事を両立させていくことになり、現実的には厳しいこともあります。- 企業保障(死亡退職金、弔慰金など)

企業に勤めている会社員が亡くなった際は、会社側からすると「死亡に伴う退職」が発生したことになります。この場合、本来従業員が生きて退職を迎えた場合に支払う生前退職金に代えて、死亡退職金を遺族に支払います。退職金制度を持っている企業であれば、原則死亡退職金の制度は用意されています。

一方、弔慰金は、従業員が亡くなった場合に、遺族に対して企業側が支払う金銭のことです。遺族の生活を保障するための福利厚生と位置付けられています。独立行政法人労働政策研究・研修機構が行った2017年の「企業における福利厚生施策の実態に関する調査(企業/従業員アンケート調査結果)」では、企業の86.5%が慶弔見舞金制度を導入しています。

会社員であれば、この企業保障も当然期待できるものですが、遺族のその後の生活を支えるほどの大きな金額ではないため、一定期間の生活を支援できる程度のお金と理解しておくとよいのではないでしょうか。

働いている期間中に万一のことが起こるリスクの大きさは、昔と比べると下がってきています。しかし、リスクマネジメントの基本は、リスクが起こりやすいか起こりにくいかではなく、ひとたびそのリスクが表面化したときに経済的なダメージがどれだけ大きいかで判断することが大切です。

万一のことが自分の身に起きたときに、「どの位の金額が必要になるのか?」「その金額を誰が準備できるのか?」を考え、必要であれば生命保険を1つの選択肢に入れて検討してみましょう。

5-3.遺族保障~相続対策の現状~

-

生命保険には「500万円×法定相続人の数」という相続税の非課税枠があります。もし、夫が亡くなったときに妻と子ども2人がいた場合、法定相続人の数は3人となり、1,500万円までの死亡保険金額については非課税となります。

<グラフ>生命保険金の相続税の非課税枠

生命保険に関して、相続税法は「被相続人死亡後の相続人の生活の支えである」とし、課税されない部分(非課税枠)を設けています。

上述したとおり、生命保険の非課税枠は500万円×法定相続人の数となっています。法定相続人とは、民法上の相続人のことです。非課税枠の計算では、相続放棄をした相続人も法定相続人の数に含めます。法定相続人が妻と子ども2人で、そのうち長女が相続放棄をしたとしても、非課税枠は「500万円×3人=1,500万円」となります。

生命保険の非課税枠を超えた金額に関しては、その他に相続した財産(住宅や現預金、有価証券等)を含めて計算した正味の遺産総額から、相続税の基礎控除が適用されます。

相続税の基礎控除は3,000万円+(600万円×法定相続人の数)となっています。

例えば法定相続人が3人いる場合の基礎控除額は4,800万円となります。亡くなった人が6,300万円の資産を持っていると、基礎控除額の4,800万円を1,500万円超過しているため相続税がかかりますが、この金額を生命保険にしておくと、生命保険の非課税枠である1,500万円を差し引くことができ、相続税がかからないということになります。

このようにお亡くなりになるときのお金の置き場所によって、税金のかかり方は異なってきます。特に相続税を意識する場合は、生命保険の非課税枠を有効に活用することで、相続人の生活を支えるためのお金をより多く遺すことができます。

また、生命保険というと健康でないと加入できないというイメージをお持ちの人が多いと思いますが、一時払の生命保険であれば健康状態の告知が不要な商品もあります。もし、生命保険の非課税枠を活用しながら保障を持ちたいということであれば検討してみましょう。

注)税務取扱等に関する記述は2024年9月現在の税制・法令等に基づくもので、将来変更されることがあります。個別の税務取り扱いにつきましては、所轄の税務署等にご確認ください。 -

相続時における生命保険は、民法上は相続財産ではありません。しかし、相続税法では、相続税の対象としています。これを「みなし相続財産」と呼んでいます。

実は生命保険金が相続人に支払われた場合、必ずしも相続税がかかるわけではないのです。しかし、相続税ではなく、ほかの税金がかかることがあります。

<グラフ>生命保険にかかる税金この図のように、被保険者と保険料の負担者が同一のときのみ相続税がかかることになります。亡くなった被相続人自身が保険料を負担し、被相続人の死亡をきっかけに支払われることから「実質は相続で得た財産である」とみなして、相続税となるのです。

これ以外のケースでは、- 被保険者は被相続人だが、保険料負担者と受取人がそれぞれ生きている場合:贈与税

- 保険料を保険金受取人が負担していた場合:所得税(一時所得)

となります。

生命保険は、相続時に民法上は相続財産ではなく、受取人固有の財産となります。ですから、相続放棄をした場合であっても、生命保険金を受け取ることはできますし、生命保険金は遺産分割協議の対象外になっています。

この他にも、生命保険金に相続税がかかる場合には次の点に気を付けなければなりません。- 相続放棄をすると非課税枠の適用がない

相続放棄した人が、生命保険金を受け取っても、非課税枠は使えません。生命保険の非課税枠は「相続財産を承継する相続人」にしか適用されません。

相続放棄をした人が受け取った生命保険金には、全額相続税がかかります。

- 孫が生命保険を受け取った場合は2割加算となる

相続対策を考える場合、生命保険金の受取人を孫にすることもあります。この場合の相続税は、本来の相続税額の2割増しになります。つまり、相続人でない孫が受け取った生命保険金は、非課税枠の適用がないだけでなく、相続税がかかる場合2割増しの相続税を納めることになります。

相続を見据えて生命保険を検討する際は、死亡保険金をどのくらいにするのかだけでなく、どのような契約形態にするかも慎重に考えましょう。

注)税務取扱等に関する記述は2024年9月現在の税制・法令等に基づくもので、将来変更されることがあります。個別の税務取り扱いにつきましては、所轄の税務署等にご確認ください。

5-4.遺族保障~遺族保障に関する一般知識~

-

高度障害保険金は、生命保険の責任開始期以後、病気やケガを原因として、所定の高度障害状態に該当した場合に受け取ることができます。例えば、両眼の視力や言語機能を永久に失ったときなどに、死亡保険金と同額の高度障害保険金を受け取れます。

高度障害保険金の受取対象となる状態には、次のようなものがあります。

<グラフ>高度障害状態に該当する例

以下の詳細な解説は保険会社の約款に記載されている内容をわかりやすく書き直したものです。高度障害状態は、どの保険会社も同じような状態を示していますが、保険会社によって解説の仕方も異なりますので、ご自身が加入している保険の約款で確認してみましょう。

➀ 両眼の視力を全く永久に失ったもの

両眼ともに見えなくなってしまった状態を指します。全盲である必要はなく、矯正視力が両眼とも0.02以下で回復の見込みがない状態であれば、高度障害状態と認定されます。なお、視野狭窄(視野の一部が欠ける状態)や眼瞼下垂(上まぶたが下がって目が閉じる状態)による視力障害は対象外となります。

➁ 言語またはそしゃくの機能を全く永久に失ったもの

「言語の機能を全く永久に失う」というのは、しゃべれなくなった状態で回復が見込めない場合を指します。つまり自分の意思を伝えることができない状態です。

「そしゃく機能」については、固形物を噛み砕き、唾液と混ぜることができない場合、高度障害と認定されます。

③ 中枢神経系・精神または胸腹部臓器に著しい障害を残し、終身常に介護を要するもの

中枢神経、精神、胸腹部臓器の障害により、以下のすべてにあてはまる状態が該当します。

・箸、スプーン、フォークなどの食器を使用しても、自力で食物を口まで運ぶことができない

・洋式便器を利用しての大小便の排泄が自分でできない

・大小便を排泄した後に、身体の汚れた部分を自力でぬぐうことができない

・Tシャツやトレーナーなどのボタンやチャックがない衣服を自力で着たり脱いだりできない

・横になった状態から、自分で起き上がって座った姿勢を保つことができない

・他人のサポートがないと自分で歩けない(杖や手すりを使えば歩ける場合を除く)

・自力で浴槽に入ったり出たりすることができない(手すりを使えば入ったり出たりできる場合を除く)

上記のうち、一つでも自分でできる場合は高度障害と認められません。

④ 両上肢とも手関節以上で失ったかまたはその用を全く永久に失ったもの

両腕が以下の状態にあてはまる場合が該当します。

・手首以上の場所で切断している

・両腕が全く動かせない、両腕の各関節が完全に麻痺して自力で動かせない

・肩、肘、手首の各関節すべてが完全に固まって動かせないか、稼動範囲が通常の運動範囲の1/10以下となり回復の見込みがない

⑤ 両下肢とも足関節以上で失ったかまたはその用を全く永久に失ったもの

両脚が以下の状態にあてはまる場合が該当します。

・両脚を足首以上で切断している

・両脚が全く動かせない、両脚の各関節が完全に麻痺して自力で動かせない

・股、膝、足首の各関節すべてが完全に固まって動かせないか、稼動範囲が通常の運動範囲の1/10以下となり回復の見込みがない

⑥ 1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったか、またはその用を全く永久に失ったもの

片腕と片脚について、以下のような状態にあてはまる場合が該当します。

・片腕を手首以上で切断し、片脚を足首以上で切断している

・片腕を手首以上で切断し、片脚が全く動かせないまたは片脚の関節が完全に麻痺して自力で動かせない

・片腕を手首以上で切断し、片脚の関節すべてが完全に固まって動かせないか、稼動範囲が通常の運動範囲の1/10以下となり回復の見込みがない

⑦ 1上肢の用を全く永久に失い、かつ、1下肢を足関節以上で失ったもの

片腕と片脚について、以下のような状態にあてはまる場合が該当します。

・片脚を足首以上で切断し、片腕が全く動かせないまたは片腕の関節が完全に麻痺して自力で動かせない

・片脚を足首以上で切断し、片腕の関節すべてが完全に固まって動かせないか、稼動範囲が通常の運動範囲の1/10以下となり回復の見込みがない

国が定める身体障害者福祉法の身体障害等級1級に該当していたとしても、保険会社が定める高度障害状態に該当しない場合は、高度障害保険金は受け取れません。

高度障害保険金は、死亡保障のある保険には原則付加されています。死亡保険金と同等の保障を受けられることから分かるように、高度障害状態は死亡と同程度に重篤な状態と判断されています。

このように、かなり重篤な状態でない限り高度障害状態とは判断されないため、働けない場合の保障を確保する場合は、就業不能保険等も合わせて検討するようにしましょう。 -

収入保障保険とは、保険期間が一定で、その間に被保険者が死亡したときに保険期間満了まで年金形式で毎月支払われる保険のことをいいます。

世帯主に万一のことがあった場合、遺された家族が生活していくための費用総額を必要保障額といいます。

この必要保障額は一般的に右肩下がりになります。なぜならば、子どもが小さい頃は、幼稚園から大学卒業までの教育費と生活費がかかりますが、子どもが大学を卒業するころには既に多くのイベントが終了しているため、必要な費用も減っているからです。

<グラフ>必要保障額の考え方(イメージ)

このように必要保障額が右肩下がりで減っていくのと同じように、死亡保障額が下がっていく保険があります。それが収入保障保険です。

収入保障保険を一般的な定期保険と重ねて、仕組みをみてみましょう。

<グラフ>収入保障保険の仕組み図

死亡保障額が一定である定期保険では、若いうちに万一のことがあると死亡保険金額が不足したり、子どもが巣立ってから万一のことがあると、死亡保険金額が過剰になっていることもあります。

そのようなニーズに合わせ、保険期間中に被保険者が亡くなったときや高度障害状態に該当したときに、毎月決まった金額を保険期間満了まで受け取ることができる保険が収入保障保険です。

収入保障保険は、被保険者の年齢が高齢になるほど保障額が減っていくため、一般的に保険料が割安です。そして若い時ほど、万一の時の必要保障額が大きくなるため、合理的な保険の形をしていると言えるでしょう。

収入保障保険は、契約時に定められた保険期間中に被保険者が死亡した場合、それ以後、契約時に定めた満期まで保険金受取人が年金を受け取れます。被保険者が所定の高度障害状態に該当した場合は、被保険者が死亡保険金額と同額の高度障害保険金を受け取ることができます。

したがって、年金を受け取れる回数はいつ死亡するかによって変わります。例えば、65歳満了の場合、35歳でお亡くなりになった場合は30年間年金を受け取ることができ、45歳でお亡くなりになった場合は20年間年金を受け取ることができます。

一方で年金の受取回数には最低保証(2年・5年など)があります。例えば、最低保証がないと、65歳満了の場合に64歳で亡くなると1年間しか年金を受け取れないことになります。最低保証が5年あった場合には、64歳で亡くなっても、その後5年は年金を受け取ることができます。このように年金受取回数が最低保証に満たない場合は、最低保証期間分を受け取ることができます。

掛け捨ての定期保険と同様、解約返戻金は全くないか、あってもごくわずかです。また、満期保険金はありません。

世帯主の死亡保障を設計するときは、少ない保険料で大きな保障を確保することができることから、選択肢に入ることが多い保険です。万一の場合の遺族の生活費に不安を感じる人は、一度検討をしてみましょう。

6-1.資産形成~資産形成を考える際に知っておきたいこと~

-

「お金の色分け」とは、資産を目的・期間で色分けし、最適な金融商品にどのくらいのお金を預けるのかを考えることです。各項目を色分けすることで、投資に向けるお金をどの程度にするのかを視覚的に把握するために利用されます。

<グラフ>お金の色分けとは?

お金の色分けを考えるときに、まず確認が必要なのは、「どの位のお金を投資や運用に回すことができるのか?」「どのくらいのお金を保険に回すべきなのか?」を整理しておくことです。

以下の3つでお金の色分けを考えてみましょう。

【お金の色分け】- つかうお金:当面の生活費として確保しておくお金

普段の生活で消費する光熱費等とは別に、いざというときのために、ある程度の期間分を確保しておく、予備の生活費です。会社員であれば生活費の3~6か月分、自営業やフリーランスならば1年分を目安にしておきましょう。

- ためるお金:使いみちの決まっているお金

今後5年~10年以内に迎えるライフイベントで「使いみちの決まっているお金」の計画を立てましょう。住宅購入、子どもの教育費、引っ越し費用などがあたります。

使いみちや目的ごとに確保しておくべきお金について、早めに考えておきましょう。

- ふやすお金:当面使う予定のないお金

資産総額から上記「つかうお金」「ためるお金」を差し引いたお金が、「ふやすお金」です。

投資や運用に回せるお金は「ふやすお金」が基本になります。この金額を明らかにした上で、目的にあった金融商品を選びましょう。

投資や運用を行う際は、早く始めることが大切です。

お金の色分けは自分だけではなかなか進まない作業ですので、金融のプロに相談して、なるべく早く着手するようにしましょう。 -

日本政策金融公庫「教育費負担の実態調査結果」によると、大学にかかる費用は国公立で約481万円。私立文系の場合は約689万円で、私立理系の場合は約821万円です。

平均的な教育費を、幼稚園(3歳)から大学を卒業するまで試算すると次のようになります。

<グラフ>平均的な教育費の試算

全て国公立を選んだとしても、約1,055万円の費用がかかることがわかります。すべて私立であった場合、教育費の合計は理系の場合で約2,660万円になります。

中学校くらいまでは、両親がある程度進路を決めることが多いと思いますが、高校入学あたりから子どもにも興味や関心が生まれ、自分の目指す学校の希望が出てくることがあります。大学入学にあたっては、お子さん自身が進路を決めるケースがほとんどではないでしょうか。

ですから「子どもの希望をかなえるために、選択肢を用意できるようにしたい」と考える親御さんは多いものです。

大学は私立に進学することを視野に入れ、700万円を目標額として準備しておくと安心できます。

子どもが生まれてから大学入学までは、18年間あるため、毎月3.2万円程度を積み立てていけばよいことになります。

18年の期間があれば長期分散投資することも可能ですので、NISA制度を使い、運用することでお金をふやしていくことにも期待できます。

もし、NISAで金利5%の運用ができるのであれば、毎月20,050円を積み立てれば、18年間で約700万円を積み立てることが可能です。

一方で、学資保険という選択もあります。

学資保険の場合は、契約者である親御さんの万一のときの保障もついていることが多いため、保障面でも安心できるプランになります。

いずれにしても、子どもの出産やそれにともなう教育資金準備は大きなライフイベントです。計画的に準備できるかどうかで、お子さんの未来も変わってくるかもしれません。

どのような商品が選択肢にあるのか、一度専門家に相談してみましょう。 -

ゆとりある老後生活を送ろうとした場合、老後資金は約4,291万円必要になります。

2019年に、金融庁が発出した「金融審査会市場ワーキング・グループ報告書」により、「老後2,000万円問題」が話題になりました。

この金額は、高齢者夫婦(無職世帯)の平均的な支出263,718円に対して、公的年金だけでは不足する金額(毎月54,520円)を元に計算されています。

しかし、今後の公的年金の支給額は更に減ってくると予測されるため、老後資金2,000万円を準備するだけでは、少し不安です。

これから老後資金準備を考えるならば「ゆとりのある老後を送るために必要な老後資金」を考えておきましょう。

<グラフ>ゆとりある老後のために必要な老後資金

ゆとりある老後生活を送ろうとした場合、毎月の生活費は夫婦2人の場合で37.9万円*1かかるとされています。

*1 生命保険文化センター「2022年度 生活保障に関する調査」

一方で、夫婦2人の老齢年金額は、会社員と専業主婦の場合では毎月23.0万円*2になると試算されています。

*2 厚生労働省「令和6年度の年金改定について」平均的な収入(平均標準報酬月額43.9万円)で40年間就業した場合に受取始める年金(老齢厚生年金と夫婦2人分の老齢基礎年金)の給付水準。

したがって、ゆとりある老後生活を送ろうとした場合、毎月14.9万円が不足する計算になります。60歳で退職した場合、男性の平均余命は約24年*3ありますので、14.9万円かける12か月、そして24年をかけると約4,291万円となります。

*3 厚生労働省の令和4年の簡易生命表

これは男性が84歳で亡くなる計算であり、夫が亡くなった後の妻の老後生活資金は含まれていません。人生100年時代と言われる今、この金額では不足する可能性があります。

長くなった人生においては、老後生活資金準備を効率的に行うと同時に、年金として受け取りながらふやしていくことも考えなければなりません。

iDeCoやNISAなどの税制優遇制度だけでなく、個人年金保険や貯蓄性のある終身保険など、民間の保険商品もうまく活用しながら準備していくと良いのではないでしょうか。 -

金融広報中央委員会「金融リテラシー調査2022」によると、「金融知識に自信がある人の割合」は日本人で12%、アメリカ人で71%でした。この点だけを見れば、日本人はアメリカ人と比較したときに、「資産運用には向いていない気質」と言えるかもしれません。

<グラフ>金融知識に対する自信

金融知識に自信を持ち、資産運用に向かっていくために「金融教育をもっと行うべきだ」という意見もありますが、そもそもの国民性による違いがあるのかもしれません。

このような違いから、家計の金融資産構成においても日本ではリスク性の金融商品(株式等)の割合が少ない傾向があります。

日本銀行の調査統計局「資金循環の日米比較」を見てみましょう。

<グラフ>家計の金融資産構成

このように株式等の保有割合が日本では11.0%、アメリカでは39.4%となっていて、日本とアメリカで大きく異なることが分かります。

日本では長らくデフレが続いていたため、これまでは元本割れを避ければ資産価値を守ることができました。

しかし、今後アメリカのようにインフレが継続していくとなると、実質的な資産価値が目減りしていくとも考えられます。

例えば、公的年金を見てみると、2023年度の国民年金支給額は66,250円から68,000円に2.7%増えていますが、前年度の物価上昇率(消費者物価指数(生鮮食品を含む))は3.0%の上昇となっており、公的年金の上昇率が物価の上昇率に追い付いていないことがわかります。

同じように預金に預けていると、物価上昇よりも低い金利でしかお金がふえていかないため、インフレが継続すると資産価値が下がっていくのです。

一方で、株式や債券が組み込まれた銘柄へ投資できる投資信託は、一般的にインフレに強い金融商品だと言われています。今後は、適切な資産の配分として、株式や投資信託の比率を上げる必要が出てくると考えられます。

そのときに必要なことは、正しい金融知識を身につけ、少しでも優遇されている制度を活用することです。

このどちらにおいても、信頼できるお金のプロからの意見を聞くことが大事になってきます。これを機会に、一度お金の専門家に相談されてみてはいかがでしょうか。

6-2.資産形成~新NISAとiDeCoとは?~

-

NISAには様々な特徴がありますが、その中でも最も大きな特徴は運用益に対して非課税となることです。

<グラフ>NISAの最大の特徴資産運用を行う際の口座には課税口座(一般口座・特定口座)と非課税口座(NISA口座)がありますが、NISA口座の場合は運用益に対する課税がありません。

つまり、もし金融商品で100万円の運用益が出た場合- 課税口座(一般口座・特定口座):手元に残るのは約80万円

※ 課税口座の場合は、運用益に対して、一律20.315パーセント(所得税15.315パーセント、地方税5パーセント)の税率による源泉分離課税が適用されます。

- 非課税口座(NISA口座):手元に残るのは100万円

ということになります。

このようにNISAの最大の特徴は税制優遇にありますが、付随するポイントを3つ紹介します。- ポイント1:つみたて投資枠と成長投資枠の併用が可能

NISAには「つみたて投資枠」と「成長投資枠」の2つの枠があり、それぞれ年間投資枠が120万円と240万円で決まっています。また、この2つの枠は併用することができます。併用することで非課税の投資枠がさらに拡大して、税制優遇メリットを活かしながら幅広い資産形成が可能となっています。

- ポイント2:非課税保有期間が無期限

NISAは税制優遇されている期間(非課税保有期間)が無期限となっています。したがって、長期間非課税で効率的に資産をふやしていくことが可能です。

- ポイント3:投資枠ごとに選べる金融商品が異なる

NISAでは「つみたて投資枠」と「成長投資枠」で、それぞれ投資できる金融商品に違いがあります。

【つみたて投資枠】

国内株式ETF

投資信託(一定の条件を満たした投資信託)

【成長投資枠】

国内株式

ETF

外国株式

外国投資信託

REIT

ETN

新規上場株式(IPO)

「つみたて投資枠」と「成長投資枠」で、投資できる金融商品に違いがあり、投資する人のリスク許容度に従って、投資枠と商品を選べるようになっています。

日本は30年間デフレが続いてきましたが、2022年以降は消費者物価指数が高騰してインフレが続いています。これから良い景気循環に移っていけば、恒常的にインフレが継続していくことになります。

例えば、現在1,000,000円のものは、2%のインフレが続くと、10年後には1,218,994円となります。つまり、1,000,000円の現金を手元に置いていると、10年後には現在100万円のものは購入できなくなるのです。これは、持っている資産の額面は変わらなくても、実質的な資産価値が減っていることと同じです。

このような市場環境において、国もNISAなどの制度を刷新し、資産運用の後押しをしています。資産運用をするのであれば、税制優遇されているNISAは非常に有効な手段ですので、この機会に始めることを検討してみてはどうでしょうか。 -

iDeCoは、自分で掛金を支払い、自分で運用商品を決め、その運用結果である老齢給付金を自分で受け取ります。毎月積み立てて、60歳以降に受け取ることができる「私的年金制度」で、3つの税制優遇が用意されており、効率的に自分の年金を積み立てていくことができます。

iDeCo(イデコ)という名称は、個人型確定拠出年金の英語表記(individual-type Defined Contribution pension plan)を略して命名した愛称となっています。

ご存じのとおり、老後資金2,000万円問題で公的年金不足が表面化しました。この問題に対してiDeCoを活用することで、税制優遇制度を上手に活用しながら、老後の生活資金を効率的に準備することができます。

<グラフ>iDeCoの3つの税制優遇iDeCoには3つの税制優遇が用意されています。

➀ 支払った掛金に関して、所得税と住民税の負担がない

➁ 運用期間中の収益はすべて非課税

③ 受取時に所得控除が使える

ひとつひとつみていきましょう。

➀ 支払った掛金に関して、所得税と住民税の負担がないiDeCoで支払った掛金は、全額所得控除の対象です。年末調整や確定申告をすることで、所得税や住民税が少なくなります。

たとえば、年収500万円、年齢35歳の会社員が65歳まで毎月30,000円の掛金を支払った場合、1年間で72,000円、30年間で216万円の税金負担が軽減されます。

➁ 運用期間中の収益はすべて非課税

資産運用を行う際、課税口座(一般口座、特定口座)で運用益が出た場合には20.315%の税金が掛かります。しかしiDeCoの場合はNISA同様、運用益に関しては非課税となります。

時間を味方につけてコツコツとふやしていくにあたって、本来課税される部分が差し引かれないため、効率的に老後資金を貯めていくことが可能です。

③ 受取時に所得控除が使える

iDeCoで積み立てた老後資金は、原則60歳から75歳までの間に受け取ることができます。このときの受取方法は3つ用意されていて、それぞれ所得控除を活用できます。

・一時金として一括で受け取る:退職所得控除

・年金として受け取る:公的年金等控除

・一時金と年金を組み合わせて受け取る:退職所得控除と公的年金等控除

一時金で受け取る例を見てみましょう。35歳の人が30年間掛金を積み立てて、65歳時点でまとめて受け取った場合、受け取る金額が他の退職所得と合算して1,500万円以下であれば、税金がかかりません。退職所得控除は大きなお金を非課税で受け取ることができます。

掛金の限度額は職業等に応じて決められています。どのくらいの掛金を支払うことが妥当なのかは、将来の老後生活の計画と合わせて、ソナミラのコンシェルジュに相談してみましょう。

少子高齢化の問題が解決されていかない中で、自分自身の老後資金は自分で守る時代になっています。いち早く準備を始めることしか解決策はありません。

その準備方法の一つとしてiDeCoを中心に様々な金融商品を比べ、自分に一番合う商品を選びましょう。

6-3.資産形成~資産形成と生命保険~

-

生命保険の一番の目的は保障を確保することですが、解約したときに戻ってくる解約返戻金がある保険は、貯蓄も兼ねることができます。中でも、インフレに対応できる資産運用につながる保険は「変額保険」や「外貨建て保険」です。

<グラフ>資産運用も兼ねられる保険の種類生命保険には3つの種類があり、それぞれ「終身保険」「養老保険」「定期保険」と呼ばれています。終身保険と養老保険には解約したときにお金が戻ってくる、いわゆる解約返戻金があります。定期保険は解約返戻金がないか、あってもわずかなため一般的に「掛け捨て型の保険」と呼ばれています。

円建ての終身保険や養老保険は、円建て債券中心で運用されるため解約返戻金が契約時に決まっているものが多くあります。ただし、円の金利は他の国と比べて相対的に低いため資産運用として期待できる収益は見込めません。

一方で、保険商品が債券や株、株を含む投資信託で運用されるものがあります。これを「変額保険」と呼び、保障を確保しながら運用成果も期待できる保険商品の一つです。

また外貨建ての保険商品は外貨建て債券で運用されるため、円と比較したときの高い予定利率により解約返戻金の増加を期待することができます。また万一のことがあった際の保険金、解約時の解約返戻金は一般的に外貨建てで確定しているので、そのときの為替次第では、為替差益を得ることができます。

それぞれの保険商品の特徴と利点を整理すると次のようになります。

● 変額保険

保険料の一部が投資信託や株式、債券などの金融商品に投資され、運用成果によって将来の死亡保険金や解約返戻金が変動する保険です。運用次第でリターンが大きくなる可能性がありますが、元本保証はありません(死亡保険金については最低保証されています)。保障と資産運用を兼ねたい人や、リスクを取ってでも資産をふやしたい人にはマッチする保険です。

● 外貨建て保険

契約者が外貨建てで保険料を支払い、生命保険会社は集めた保険料を外貨建ての債券等で運用します。保険料と保険金額は外貨建てで確定しているため、その時点の為替によってどちらも変動することになります。

外貨建て金利は円建て金利よりも高いことが多く、その場合は円建ての保険商品よりも解約返戻率(支払った保険料に対する解約返戻金額の割合)も高くなります。また保険金や解約返戻金を円で受け取る際は、為替レートの変動によりふえる可能性があります。逆に為替によっては保険金や解約返戻金が想定していたよりも減ってしまう可能性もあります。

「変額保険」「外貨建て保険」のどちらもあくまで保険ですので、保障を確保する目的があることが大前提です。保障は万一の死亡保険金の支払い以外にも、要介護状態や三大疾病によって保険金や給付金が支払われる機能や、保険料の払込が免除される機能などを備えた保険もあります。

● 個人年金保険

個人年金保険も積み立てや老後資金準備のための資産形成に役立ちます。個人年金保険の運用部分が投資信託や外貨建てになっているものであれば、運用を兼ねた資産形成を行っていくことが可能です。

個人年金は老後の生活資金を準備するための私的年金保険で、満期時に年金原資が一時金や年金形式で支払われます。契約時に支払う保険料の一部は一般的には債券で運用されますが、中には投資信託等で運用される商品もあります。

資産運用の運用効率を考えるならば、NISAやiDeCoの税制優遇制度を活用した投資信託等による運用の方が有利です。

このように運用効率だけで見れば、NISAやiDeCoが中心優位になりますが、人生には何が起こるかわかりません。運用期間中に不慮の事故に遭ったり、お亡くなりになったりするケースもあります。資金に余裕があればNISAやiDeCoで資産運用をしながら、別途何らかの保険に加入するという方法もあるでしょう。

しかし、資産運用と保険を別々で行うほどの経済的な余裕がないという人にとっては、資産運用も兼ねられる生命保険は人気があります。

変額保険の年間の新規契約数はiDeCoよりも大きくなっており、多くの人が保障と資産運用を兼ねることに合理性を感じているのではないでしょうか。

保障も資産運用も気になる人は、変額保険や外貨建ての保険も加入を検討してみましょう。 -

投資信託とは、多くの投資家から小口で資金を集めて大きなファンドを作り、そこから複数地域、複数銘柄等へ分散投資する金融商品です。

<グラフ>投資信託の仕組み投資に関する格言である「卵は1つのカゴに盛るな」というフレーズを聞いたことはありますか?この格言は、投資リスクを分散することで、特定の投資対象が失敗したときの損失を最小限に抑えることを目的としています。

卵を1つのカゴに全て入れると、そのカゴを落とした場合に全ての卵が割れてしまいます。これを投資に置き換えると、全ての資産を1つの投資先に集中させると、その投資先が失敗した場合に大きな損失を被る可能性が高いことを意味します。

そこで、いくつかの異なる投資先(カゴ)に資産(卵)を分けることで、特定の投資先が不調でも、他の投資先でカバーすることができ、全体のリスクを軽減する効果があります。例えば、国内株式、外国株式、国内不動産、外国不動産、国内債券、外国債券など、異なる資産クラスや地域、業種に分散することが考えられます。

しかし、このような分散投資を行おうとすると、どうしても大きな資金が必要になります。そこで、多くの投資家から資金を集めて大きなファンドを作り、そこから複数地域、複数銘柄へ分散投資しています。投資先はプロが選定するため、投資家は専門的な知識を必要とせず、効率的な投資が可能です。

投資信託の本数は、公募投信で約6,000本あり、国内外の株式、債券、不動産、コモディティなど、幅広い投資対象に投資できます。さまざまな投資信託があることにより、投資家は自分の投資目的やリスク許容度に合わせて選択できる点が魅力です。

これら投資信託は証券会社や銀行を通じて簡単に購入でき、インターネットを利用すれば、自宅からでも手続きが完了します。少額からでも購入可能なため、非常に手軽な投資商品と言えるでしょう。

NISA制度を使って投資信託による運用を始めれば、運用益に対する課税もなく効率的にふやしていくことができます。これからのインフレの時代を乗り切るために、取り組んでいくことをお勧めします。 -

72の法則とは「複利で運用する場合にお金が2倍になる期間を求めるための計算式」を指します。

金融広報中央委員会は、18歳以上の個人の金融リテラシー(お金の知識・判断力) の現状把握を目的として大規模調査を行っています。これを「金融リテラシー調査」といい、直近では2022年に行われています。この調査では次の6つの項目で、日本と米国の金融リテラシーも比較しています。

❶ 複利(5年後)

❷ インフレ

❸ 住宅ローン

❹ 分散効果

❺ 債券価格

❻ 72の法則

72の法則は、上記6つの比較項目の1つに挙がっています。このことから、金融リテラシーの基本ともいえるでしょう。

では、この簡単な計算式を使って、いくつかの金利で資産を2倍にするための期間を求めてみましょう。

<グラフ>金融リテラシーの基本「72の法則」※上記図において、税金は考慮しておりません。

ご覧のように、仮に普通預金金利が0.1%だったとすると、72÷0.1=720となり、資産を2倍にするために必要な年数は720年となることがわかります。

一方、年平均4%で運用ができたとすると、72÷4=18となり、資産を2倍にするための年数は18年になります。

今後、預金金利が少し上がったとしても、高度経済成長をしていた時代の金利には遠く及びません。ですから、NISAやiDeCoなどの仕組みを活用して、資産運用をしていく必要があります。

例えば、第4回社会保障審議会年金部会 年金財政における経済前提に関する専門委員会 令和5年6月30日「GPIFおよび諸外国の年金基金等の運用利回りの国際比較-2001~2022年度の10年移動平均の比較-」をみると、国内債券、外国債券、国内株式、外国株式に約25%ずつ投資を行っているGPIF*では約3.9%の実質運用利回りを実現しています。

同じように資産運用を行えば、3~5%程度の金利は期待できるのではないでしょうか。

* GPIFは厚生労働大臣から寄託された年金積立金の管理・運用を行い、その収益を国庫に納付することにより、年金財政の安定に貢献する組織です。

さて、便利な72の法則ですが、これと合わせて126の法則も知っておくと便利です。NISAのつみたて投資枠を使って、老後資金を準備したいと考えたときに、「積立総額を投資元本の2倍にするためには何パーセントの金利(年)で運用しなければならないか」を簡単に算出できます。

例えば30歳の人が65歳まで35年間の積立を行う際は126÷35=3.6と計算され、平均金利3.6%で運用すれば、投資元本の2倍を積み立てられるということになります。

実際に毎月3万円の積立を行った場合で検証してみると、投資元本は1,260万円、運用収益は1,259万円となり、投資元本と運用収益を合わせた積立総額は投資元本の約2倍になります。

また、「5%の平均金利」という表記を目にしたときに、この情報だけでは「どのくらいふえるのか」がわかりづらいときがあります。そのときも、126÷5=25.2と計算し「毎月積立を行うと25年くらいで資産を2倍にできる金利」と理解することで、金利の効果を実感することもできます。

今回ご紹介した、72の法則や126の法則を理解することで、金利に対する感度が高まります。ライフプランニングを考える際、そして金融商品を見つける上での物差しとして活用してみてください。 -

債券価格と金利には「市場金利が上がると債券価格が下がる」「市場金利が下がると債券価格が上がる」といった関係があります。

債券を償還日まで保有する場合は、保有期間中は利息が得られ、償還日には額面金額を受け取れます。この場合、市場金利を特に意識する必要はないでしょう。

しかし、債券を償還日前に売却する場合は、市場金利に対して債券価格が次のように左右されることになります。

<グラフ>債券価格と金利の関係例えば、債券の発行時に、債券利率が4%であった場合を考えてみましょう。

■ 市場金利が3%に低下するケース

所有している債券の金利は4%ですので、市場金利を上回ることになります。この場合、新しく発行される債券は市場金利に合わせて3%で発行されるため、保有している債券の魅力が高まります。したがって、債券価格は上昇します。

■ 市場金利が5%に上昇するケース

所有している債券の金利は4%ですので、市場金利を下回ることになります。この場合、新しく発行される債券は市場金利に合わせて5%で発行されるため、保有している債券の魅力が下がります。したがって、債券価格は下落します。

このように債券価格と市場金利は逆の動きをすることになります。

金融広報中央委員会は、18歳以上の個人の金融リテラシー(お金の知識・判断力) の現状把握を目的として大規模調査を行っています。これを「金融リテラシー調査」といい、直近では2022年に行われています。この調査では次の6つの項目で、日本と米国の金融リテラシーも比較しています。

❶ 複利(5年後)

❷ インフレ

❸ 住宅ローン

❹ 分散効果

❺ 債券価格

❻ 72の法則

債券価格は、上記6つの比較項目の1つに挙がっています。このことから、金融リテラシーの基本ともいえるでしょう。

直接債券を購入していない人には一見関係がなさそうに見えますが、実は生命保険も一般的には債券で運用されています。このため一時払の生命保険の場合、期間満了前に中途解約をすると、市場金利を債券価格に反映させるための市場価格調整という調整がかかることがあります。

保険を中途解約するときに、保険契約を通じて購入していた債券を途中で売却することになるため、保険契約時の利回りよりも市場金利が上がっていた場合は、市場価格調整がマイナス方向にかかります。逆に、保険契約時の利回りよりも市場金利が下がっていた場合は、市場価格調整がプラス方向に働きます。

この市場価格調整がかかった結果、解約返戻金(生命保険解約時に戻ってくるお金)が、想定よりも少なくなってしまうということがありえます。もちろん、多くなることもあります。

この仕組みを理解するためには、上述した通り「債券価格と市場金利は逆の動きをする」ということを覚えておくとよいでしょう。

金融商品を購入するときは、金利や価格だけに捉われず、商品の仕組みをしっかりと理解するようにしましょう。